今からでも遅くない!NISAを始める際のポイント

2022年12月に公表となった「令和5年度税制改正大綱」により、2024年以降のNISA制度の抜本的拡充・恒久化の方針が示され、NISA制度に対する関心が高まっています。

本記事では、このNISA制度の活用方法について解説しますので、ぜひ本記事を参考にNISA制度の活用を検討してみてください。

皆さまの資産運用への不安や疑問を解消し、資産形成の後押しができますと幸甚です。

NISAを開始するために必要なもの

NISAを開始するためには、まず金融機関にアカウントを開く必要があります。

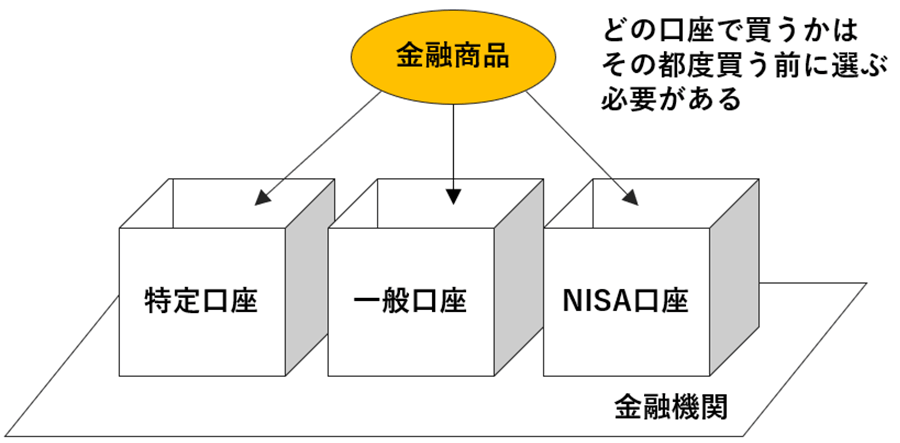

金融機関で金融商品を購入する際、購入前にそのアカウントの中の「どの口座で購入するか」を選択しないといけません。その口座の種類は、特定口座、一般口座、NISA口座の3つとなります。

ここでお気づきかと思いますが、実はNISAというのは、制度の名前でもありますし、金融機関のアカウント内にある口座の一種でもあるのです。

この3つの口座のうちNISA口座で売買すると、金融商品の取引で得た利益や配当金に、税金がかからなくなります。

ただし、NISA口座を使う場合は、事前に口座開設の手続きを行う必要があります。

また、NISA口座は一人につき1つの金融機関でしか開設することができません。ですから、金融機関のアカウントをたくさん持っていたとしても、どこの銀行/金融機関で開くかを決めないといけないのです。

NISA口座の申請方法

NISA口座は銀行や証券会社などさまざまな金融機関で開設することができます。インターネットで開設できるところもあれば、対面型で相談をしながら安心して開設することが可能なところもあります。また、金融機関によってはNISA口座を開いた際にさまざまなサービスを提供している場合があります。

インターネット、対面窓口、どちらでお手続きするにしても必要書類としてマイナンバーカードと本人確認書類が必要となりますのでお忘れのないようご注意ください。

なお、NISA口座をその金融機関に開設するためには、その金融機関にアカウントを持っていなければなりません。(口座開設と同時にNISA口座の申請ができる金融機関が多いです。)

また金融機関側で税務署とのやり取りをすべておこなうため、申請から開設までには数週間ほどかかります。(三井住友信託銀行では、NISA口座開設手続きとNISA口座での投資信託の購入手続きを同日に行う簡易開設手続きが可能な場合もあります。)

NISAを開始する前に決めないといけないこと

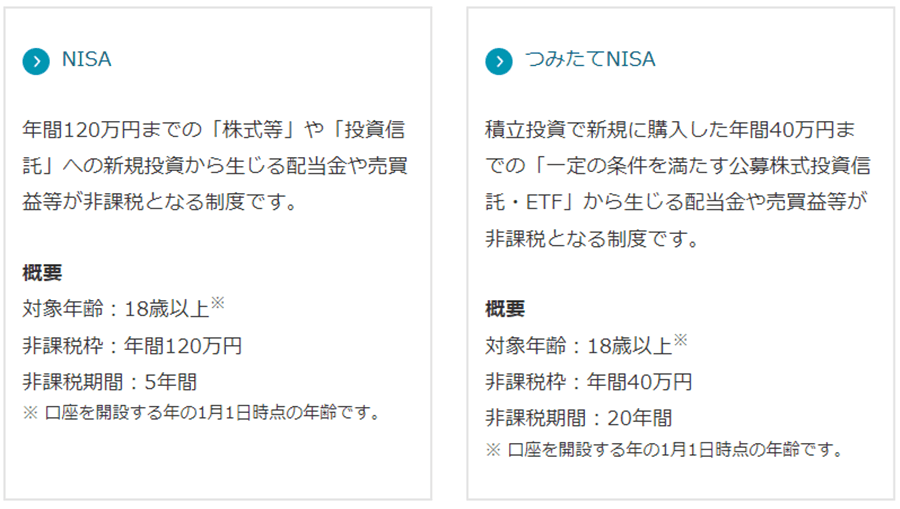

2023年度中にNISA口座を開設する場合は、一般NISAとつみたてNISAのどちらか一方を選ばなければいけません。

では、一般NISAとつみたてNISAでは何が違うのでしょうか。

※三井住友信託銀行のホームページより抜粋

一般NISAでは、非課税枠:年間120万円、非課税期間:5年間という範囲内で「国内/海外株式、REIT、投資信託」といった商品を購入することができます。一方つみたてNISAでは、非課税枠:年間40万円、非課税期間:20年間という範囲内で「金融庁選定の長期/積立/分散投資に適した投資信託(ETF含む)」を購入することができます。

投資資金に余裕がある方やより多くのラインアップから商品を選びたい方は一般NISA、シンプルな商品性の投資信託で毎月少額ずつ積立投資したい方はつみたてNISAを選ぶとよいでしょう。

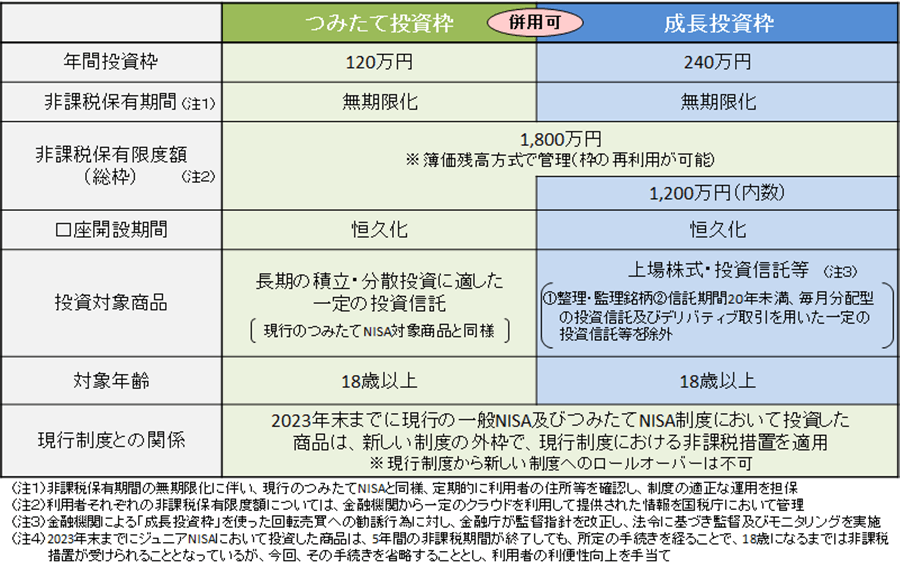

2024年からは新NISAが始まる!

そして2024年からは新しいNISA制度が始まります。次の金融庁の作成した制度紹介表にあるように、新NISA制度では一般NISA/つみたてNISAに分かれておらず、1800万円という非課税投資枠が「成長投資枠」と「つみたて投資枠」に分かれています。また非課税保有期間が無期限化となり、従来よりも柔軟な投資ができるようになっています。

新NISAの詳しい内容については別途こちらの記事をご参照ください。

資産運用の基本

NISAで投資を始めましょうという話をすると、「投資は損をしそうで怖い」という方が多くいらっしゃいます。

ですが、資産運用の基本を理解していれば、過度なリスクを取らずに運用することが期待できます。キーワードは、次の3つです。

- 長期投資

- 資産分散

- 時間分散

長期投資

まず一つ目のキーワードは、「長期投資」です。株や投資信託はインターネット経由で簡単に取引できることもあり、ついつい短期的な利益に目を向けてしまいがちです。では、短期投資ではなく長期投資をするメリットには、どのようなものがあるのでしょうか。

メリット1複利の効果を得られる

複利とは元本から得られる利息を元本に加えることで、次に得られる利息が大きくなっていく仕組みです。

100万円の元本を、年利5%で運用するとします。1年後には利益が5万円でることになり、複利の場合、その5万円を元本に加えることになります。すると元本が105万円に増えるため、2年後には52,500円の利益を生みます。これをさらに元本に加える…というように、利益を乗せていくことで元本の金額がどんどん大きくなり、それにともない利息も増えるのが複利効果です。長く保有するほど、配当金や利益を投資資金に回すことができますので、運用効果を高めやすいと言えます。

メリット2短期的な値動きを気にしなくてもよい

投資対象によっては、短期的に大きな値動きとなる可能性もあります。

ただし、日頃から相場状況を注視して、良いタイミングで売買しつづけることは困難です。しかし、だからといって投資は自分には無理だと思わないでください。これはあくまでも短期投資の話であり、安定的に資産形成を行うためには、長期的に運用することが重要です。

長期投資とは、付加価値を生み出す資産を購入し、長期的に保有することで安定的なリターンを期待する投資を指します。

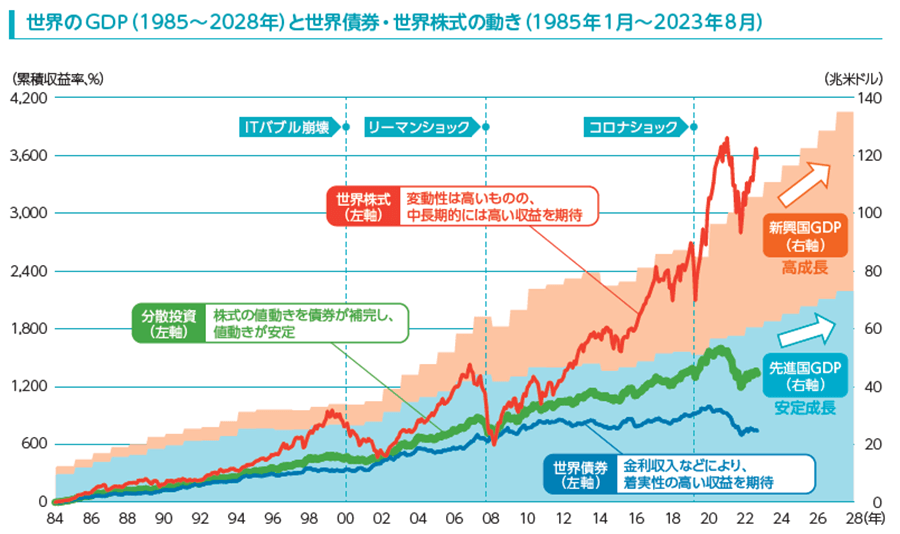

下記のグラフの通り、世界経済は拡大基調をたどっており、その拡大に伴い株式や債券も上昇してきました。この世界経済の成長に沿った投資を行うことで、安定的なリターンが期待できます。

ここで次のキーワード、「分散投資」がポイントになります。具体的にはどのように投資を行えばよいのかみてみましょう。

資産分散

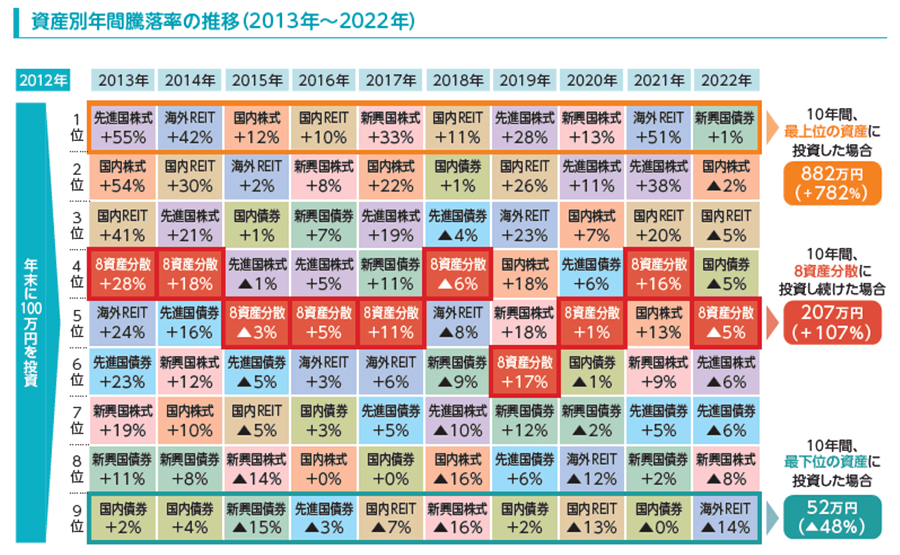

投資をするうえでは、どの資産がもうかるのか?といった考えに基づき、一点集中で投資をするのは、リスクが高くなる可能性があります。実際に、資産別年間の資産騰落率をみてみますと、1年ごとに上位が入れ替わっているのがわかります。また、常に上位・下位といった資産もありません。

*全て円ベース、期間:2013年~2022年。

例えば、2016年の国内REITは10%上昇し1位でしたが、2017年は低迷しマイナスとなり、最下位となっています。極端な例ですが、上がりそうな資産に狙いを定めて投資し、仮に10年間最上位の資産に投資できた場合、100万円が10年後には1230万円までになりますが、仮に10年間最下位の資産に投資してしまった場合には、10年後に61万円となり資産が半分以下に減ってしまうことになります。一方で注目いただきたいのが、2つ目のキーワード「分散投資」です。この図では8資産に分散投資をしたケースを記載してます。過去10年間で1位になったことはありませんが、最下位にもなっておらず、安定した中位で維持しています。仮に10年間運用し続けた場合、もちろんマイナスの年はありますが、10年間で278万円となっており、178%の運用実績です。長期で運用できる資金であれば分散投資は有効な運用手法であると考えられます。

時間分散

時間分散とは、購入するタイミングを複数回に分け、長期でコツコツ投資することにより購入価格を平均化する投資手法です。安定的な資産形成を目指したい方には有効な方法で、運用状況をこまめに確認する必要が無く、投資タイミングも気にする必要がありません。

まとめ

ここまでNISAの始め方と資産運用の基本についてお話をしてきました。

大切なことは、「NISAが気になっているけど、始め方がよくわからないから始めていない」と言って何もしていない状態から、「資産運用の基本は分かった!とにかくNISA口座を開いて少額でも投資を始めてみよう!」というように行動することなのです。ドル・コスト平均法を生かした積立投資であれば、少しずつの投資になるため、運用をスタートして間もない時期に含み損が発生したとしても、その金額は高額で一括投資した場合と比較して軽微で済む可能性が高いといえます。そして、運用を継続すると、積み立てた資産の額とともに、段々と経験値も積まれていき、価格変動に対する理解度が深まっていきます。まずは、ご自身の納得できる金額の範囲で第一歩を踏み出してみてはいかがでしょうか。

この記事を機に、ぜひ行動を起こしてみてください。

三井住友信託銀行では、皆さまそれぞれにあった資産形成の方法をご提案させていただき、運用を始めた後も継続的にサポートします。

下記の予約フォームから簡単に無料相談できますので、まずは、話を聞くことから始めてみてはいかがでしょうか。

執筆者紹介

寺澤 真奈美

ファイナンシャル・プランナー

保険や金融商品の販売からは独立した立場で、個々のニーズに合わせた資金計画を提供することを得意とし、特に子育て世代から定評がある。個別相談から書籍やコラムの執筆、研修講師、テレビ・ラジオ・webメディアへの出演まで多岐に渡る。