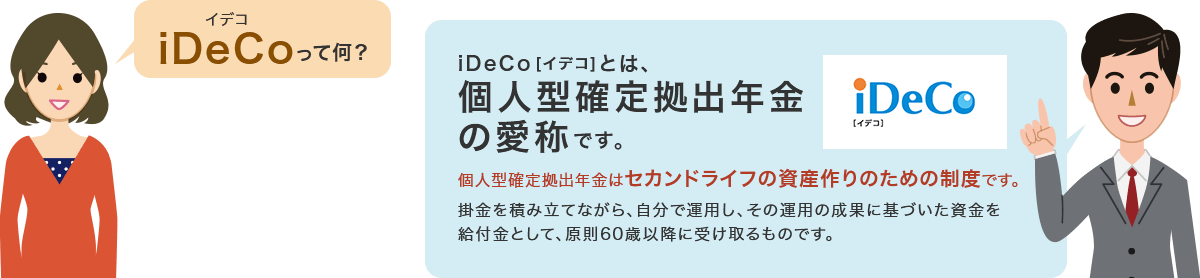

個人型確定拠出年金(iDeCo)

※DCとはDefined Contribution planの略称で、「確定拠出年金」を意味します。

iDeCoとは

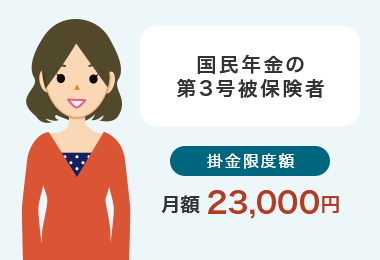

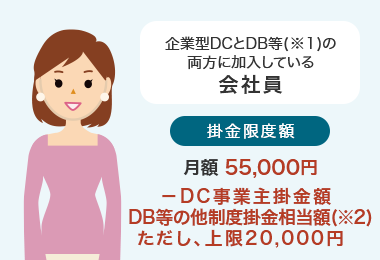

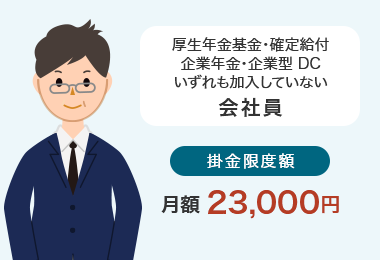

個人型DC(iDeCo)に加入できる方と掛金限度額

- ※1確定給付企業年金(DB)、国家公務員共済組合、地方公務員共済組合、私立学校教職員共済組合、厚生年金基金、石炭鉱業年金基金

- ※2DB等の他制度掛金相当額とは、DB等の他制度ごとに企業型DCの事業主掛金に相当する額として算定されたものをいい、複数のDB等の他制度に加入している場合は、各制度の掛金相当額を合算します。ご自身のDB等の他制度掛金相当額は、お勤め先ご担当者にご照会ください。

- ※3企業型DCに加入している方は、原則、規約の定めなく、iDeCoに加入できます。マッチング拠出を導入している企業の企業型DC加入者は、マッチング拠出とiDeCoの選択が可能です。(マッチングとiDeCoの併用は不可です。)マッチング拠出については、お勤めの企業のご担当者様にご確認ください。

- ※4国民年金基金の掛金と付加保険料、および個人型DC(iDeCo)の掛金を合算した上限額です。

個人型DC(iDeCo)に加入する時の留意点

- ご加入者はラインアップされた運用商品の中から、ご自身で自由に運用商品を選択し、自ら年金資産を運用していきます。その運用実績によって給付金額が変動します。

- 給付金の受け取りは原則として60歳までできません。(受取開始は60歳から75歳の間で自由に決めることができます。)

(※)60歳に到達した時点で通算加入者等期間が10年に満たない場合は、受取開始年齢が段階的に引き上げられます。 - 国民年金保険の払込免除を受けている場合、住民票を除票して海外に居住する場合等、掛金をかけられない場合があります。詳細については、コールサービス(0800-1233-401)にお問い合わせください。

- 2018年1月から、「毎月拠出」だけではなく「年単位拠出」(掛金の拠出を1年の単位で考え、加入者が年1回以上、任意に決めた月に拠出すること)も可能になりました。詳細につきましては、国民年金基金連合会の「iDeCo公式サイト」をご参照ください。国民年金基金連合会の「iDeCo公式サイト」(掛金の年単位化について)はこちら

(※)「年単位拠出」にすると、「毎月拠出」に比してタイミング分散が図れず、運用の安定化効果が希薄化することに留意する必要があります。価格変動する商品を購入する場合、一度に購入せず、資金を分割して一定額を定期的に継続して投資すると、価格が高いときは購入数量が少なく、安いときには多いため、購入平均単価を安く抑える効果があるとされています。(このような投資手法を「ドルコスト平均法」と呼びます。) - 掛金は最低5千円から千円単位で上記限度額の範囲内で設定します。(「年単位拠出」の場合、月別掛金の上限は、「月額限度額×前月までの加入者月数-前月までに拠出した金額」となります。詳細については、コールサービス(0800-1233-401)にお問い合わせください。)

企業型DCに加入されていて60歳未満で退職された方の資産移換について

企業型DCに加入されていた方が60歳未満でご退職された場合は、原則、確定拠出年金資産を移す(「移換」と言います)手続きが必要です。

60歳未満でご退職された方のお手続きはこちら

個人型DC(iDeCo)の3つの税制優遇

-

全額所得控除。

所得税・住民税が軽減されます。

-

運用益は非課税。

一般の金融商品に比べて有利に運用できます。

-

所得控除の対象。

退職所得控除・公的年金等控除が適用されます。

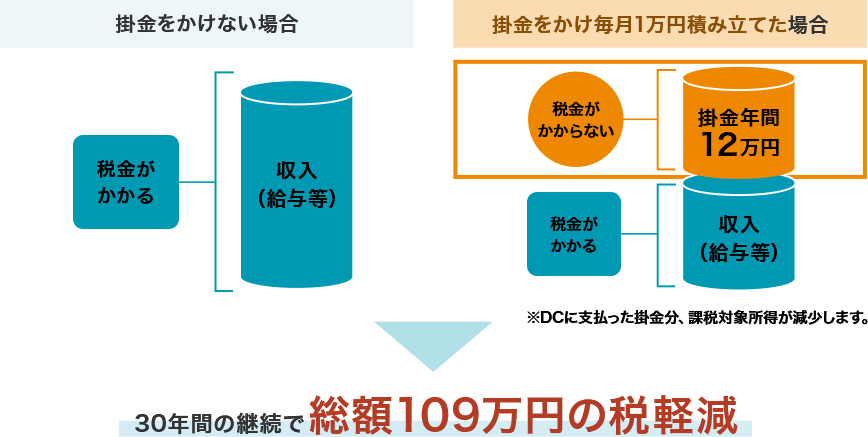

掛金を出すとき:全額所得控除。所得税・住民税が軽減されます

支払われた掛金は全額所得控除(小規模企業共済等掛金控除)の対象となり、所得税・住民税が軽減されます。

例 毎月1万円を30年間積み立てた場合…

※課税所得が400万円、所得税および復興特別所得税の合計税率を20.42%、住民税10%として試算。

なお、課税所得がない場合、所得控除によるメリットは発生しません。

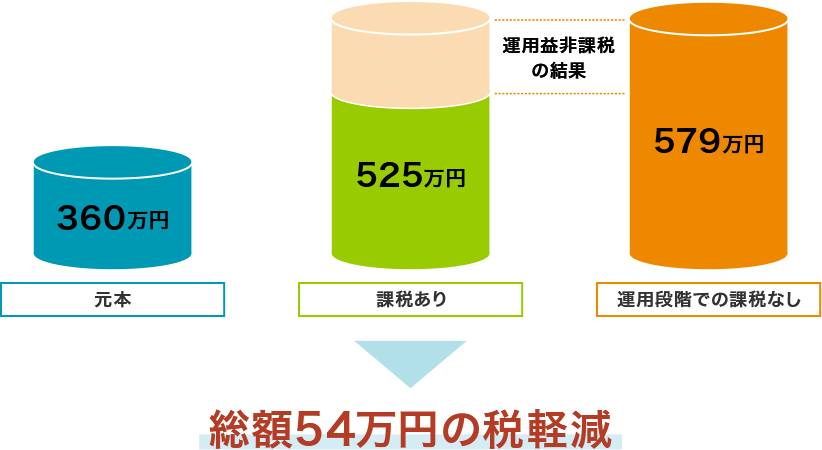

運用するとき:運用益は非課税。一般の金融商品に比べて有利に運用できます。

何度、運用商品の預替(スイッチング)を行っても、運用益に対して税金はかかりません。

例 毎月1万円を30年間積み立てて利率3.0%で運用した場合…

- ※1年複利で計算。

- ※事務費などは考慮していません。

- ※例は1年複利で運用したものと仮定して計算、万円未満四捨五入、手数料率、事務費等は考慮していません。

なお運用収益に対する課税は一律20%の前提としています。各種数値は、一定条件において算出された参考値であり、将来および運用の成果等を約束するものではありません。

給付を受け取るとき:所得控除の対象。退職所得控除・公的年金等控除が適用されます。

一時金で受け取る場合は退職所得となり、退職所得控除が適用され、退職所得控除額を超えた金額の1/2に対して課税されます。

年金で受け取る場合は雑所得となり、公的年金等控除が適用されます。

税制優遇を受けながら、毎月コツコツ。

セカンドライフに向けた資金をつくっていきませんか?

お電話でのご相談

三井住友信託銀行確定拠出年金コールサービス

(通話無料)

受付時間 月~金 9:00~20:00 土・日・振替休日 9:00~17:00

(ただし、祝日および12/31~1/3を除く)

※携帯電話からも無料でご利用いただけます。

詳細につきましては、三井住友信託ライフガイド(https://life.smtb.jp/Lifeguide/top/)の「お知らせ」をご覧ください。

三井住友信託個人型DCプランの特長

出所:運営管理機関連絡協議会「確定拠出年金統計資料 2025年3月末」における2025年3月末時点の加入者数から三井住友信託銀行が作成](/-/media/tb/personal/saving/pension/ideco/img/img-13.png)

ご提供する特長的なサービス

-

DCのみならず、ライフプランの実践に必要な「お金」にまつわる様々な情報をご提供。

DC以外の資産残高も一体で管理できます。

-

確定拠出年金の専門オペレーターが、お客さまの知識・ご経験にあわせて、幅広い内容について丁寧に分かりやすくご案内。お一人お一人にあったコンサルティングサービスをご提供します。

-

さまざまなニーズにお応えする定期預金・保険商品・投資信託で構成される合計29種類の幅広く豊富な商品ラインアップをご用意。

※企業型確定拠出年金から移換する場合、申込書類ご返送後、企業型確定拠出年金での保有商品はいったん売却され、その金額をもとに個人型確定拠出年金の商品を購入します。

よくあるご質問

確定拠出年金制度について

個人型確定拠出年金制度について

お電話でのご相談

三井住友信託銀行確定拠出年金コールサービス

(通話無料)

受付時間 月~金 9:00~20:00 土・日・振替休日 9:00~17:00

(ただし、祝日および12/31~1/3を除く)

※携帯電話からも無料でご利用いただけます。

詳細につきましては、三井住友信託ライフガイド(https://life.smtb.jp/Lifeguide/top/)の「お知らせ」をご覧ください。