第23回「インフレ時代はくるのか」

2021年4月26日

「ジャパニフィケーションはどこへ消えた?」――。

「ジャパニフィケーション(日本化)」は、日本が1990年のバブル崩壊以降、長年にわたって経験してきた「低インフレ・低成長」のことで、米欧の長期金利低下が顕著になった2015年頃から耳にするようになりました。コロナ前の2019年には米国や欧州などの先進国でジャパニフィケーションは盛んに議論されていました。

しかし2021年に入ると、「ジャパニフィケーション」は消えてしまったかのように。「インフレ懸念」という言葉が聞かれるようになりました。

60年サイクルで繰り返すインフレ

世界経済は2020年に入りコロナ・ショックで落ち込みましたが、2020年4~6月期を「底」に回復傾向が続き、国際商品市況もコロナ前の水準を回復しました。特に銅やアルミニウムなどの工業関連金属の上昇が顕著となっています。さらに、米国ではバイデン政権下で大規模財政出動が実施されるとともに、ワクチン接種が進展しており、インフレ期待の高まりが指摘されています。

そんな中で、「インフレ時代」への転換を予想する人が少数ながらも出てきています。

図1にあるように、米英の物価上昇率の歴史を振り返ってみると、50~60年のサイクルで高インフレ局面が繰り返していることがわかります。

50~60年のサイクルは、技術革新によって生じる景気の波にも合致していますし、人口動態のような長期的に経済に影響を与える要因が変化しているとの考えにも沿っています。人口動態からインフレ上昇を予想する向きには、先進国や中国の高齢化で労働力が不足して賃金が上昇するとの見方があります。

(出所:歴史統計・Datastreamのデータより作成)

期待インフレは中短期で上昇も中長期は安定

高インフレ時代へ突入すると考えている人は現時点では少数派ですが、世の中の人はインフレについてどのように考えているのでしょうか。

そのヒントになるのは、国債市場で取引されている国債利回りに織り込まれている、期待インフレです。

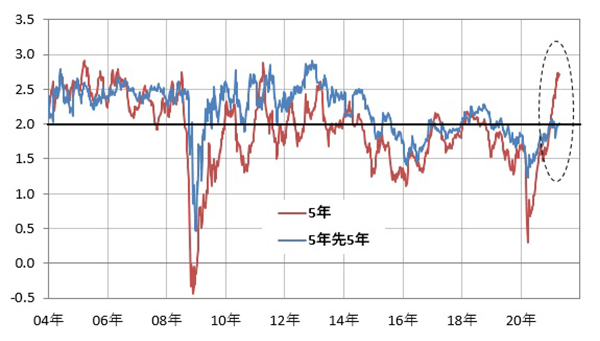

図2は、米国債の名目金利(利付国債利回り)と実質金利(物価連動国債利回り)から算出した期待インフレ率の推移です(名目金利・実質金利については第22回 知るほどなるほどマーケットをご参照ください)。

図2には、2種類の期間について期待インフレ率を表示しています。5年の期待インフレ率は、5年物国債から算出し、足もとから今後5年間を対象としています。もう一方の5年先5年の期待インフレ率は、5年物・10年物の国債から算出したもので、5年後を始期として10年後までの5年間を対象としています。

(名目金利と実質金利より算出、%)

(出所:Bloombergのデータより作成)

中短期である5年の期待インフレ率は、2020年にコロナ・ショックで下振れた後に急回復し、直近では2.7%程度と、Fedの物価目標2%を上回っています。一方、中長期である5年先5年の期待インフレ率は変化幅が比較的小さく、足もとではやや上昇したとはいえ2%前後となっています。

ここから読み取れるのは、今後10年間のうち、前半は物価上昇率が相応に高まるが、後半は2%前後で安定すると、国債市場参加者が見込んでいるということです。高インフレ時代はまだ遠いというのが、世の中の大勢の見方といえるでしょう。

モノの価格上昇よりも賃金上昇率が重要

米国では、「川上」の国際商品市況の上昇を受けて、生産者物価(PPI)が上昇し始め、さらに「川下」の消費者物価(CPI)にも上昇の動きが出ています。3月のCPIコア(除く食品・エネルギー)は前年同月比+1.6%と、2月の+1.3%よりも加速しました。

しかし、CPIはモノの価格よりもサービスの価格に強く影響されます。実際、CPIコアの構成を見ると、サービスが3/4のウェイトを占めています。サービス価格は賃金コストに影響されやすいため、雇用の動向が重要になります。コロナ・ショックで失われた雇用は、足もとで6割程度まで回復していますが、この回復ペースが加速するならば、インフレ上昇への警戒を一段高める必要があるでしょう。

ただし、コロナ前に「ジャパニフィケーション」が注目を集めていた時は、米国でも失業率は低いのに賃金上昇率が高まりにくかったことを忘れてはいけません。この先、雇用が回復しても賃金上昇率が上向かなければ、「ジャパニフィケーション」の議論が再燃するでしょう。Fedの利上げ時期にも影響するので、雇用の回復と賃金動向から目が離せません。

(三井住友信託銀行マーケット企画部 瀬良礼子)

執筆者紹介

瀬良 礼子(せら あやこ)

三井住友信託銀行シニアマーケットストラテジスト

1990年に京都大学法学部卒業後、三井住友信託銀行に入社。公的資金運用部にて約6年間、受託資産の債券運用・株式運用・資産配分業務に携わった後、総合資金部で自己勘定の運用企画を担当。以後、現在にいたるまで、為替・金利を中心にマーケット分析に従事。

執筆者関連書籍のご紹介

本資料は執筆者の見解を記したものであり、当社としての見通しとは必ずしも一致しません。本資料のデータは各種の情報源から入手したものですが、正確性、完全性を全面的に保証するものではありません。また、作成時点で入手可能なデータに基づき経済・金融情報を提供するものであり、投資勧誘を目的としたものではありません。投資に関する最終決定はお客さまご自身の判断でなさるようにお願い申し上げます。