第5回「クレジット・サイクルの局面転換近づく?」

2019年10月18日

「クレジット・サイクルが終わりに近づいているのではないか」――。

昨年の終わり頃から、このようなことを言う人が増えてきました。

米国を中心に、クレジット・サイクルの終了を警戒する声が高まっています。

そもそもクレジット・サイクルとは何でしょうか。

どのように使えばよいのでしょうか。

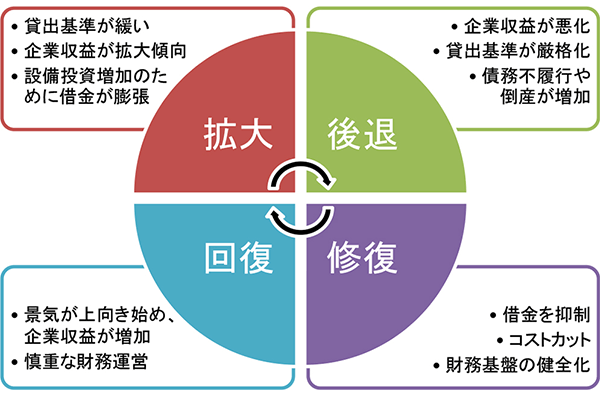

クレジット・サイクルは「信用サイクル」ともいい、企業や家計の借入れ状況の浮き沈みが循環することを示します。一般的には、「拡大」→「後退」→「修復」→「回復」の4つの局面を繰り返すといわれています(図1参照)。なお、好況・不況を繰り返す「景気サイクル」が有名ですが、クレジット・サイクルは景気サイクルとピッタリ一致しているわけではありません。

「拡大」局面では、貸出基準が緩く、企業収益が拡大傾向にあるなかで、設備投資増加のために借金が膨らみます。しかし、いつまでの景気の良い時期は続かないので、「後退」局面では、企業収益が悪化し、債務不履行や倒産が増えます。そのような状況を放置できないので、「修復」局面では、借金を抑制し、コストカットを行い、財務基盤の健全化を図ります。その後、景気が上向き始めると、借金は抑制しながらも企業収益が増加し、「回復」局面に入ります。そして再び「拡大」局面へと向かいます。

なお、「クレジット・サイクルの終了」という場合は、「拡大」から「後退」へ転換することを指します。クレジット・サイクルが終了すると、債務不履行が増加するため、株や社債が下落するなど、金融市場は打撃をこうむることになります。

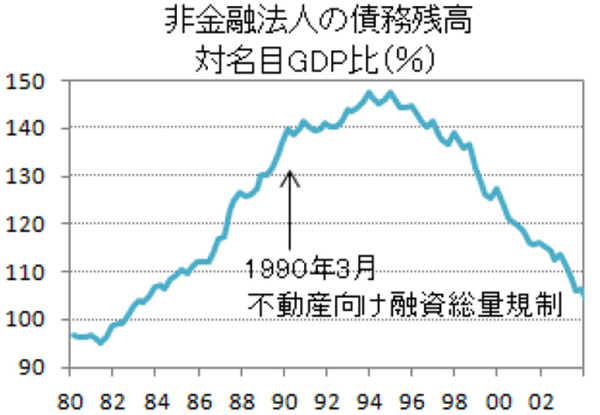

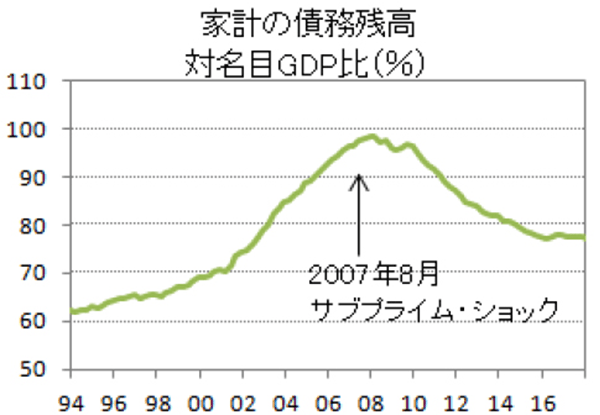

次に、日本の平成バブルや米国の住宅バブルを例に、実際にクレジット・サイクルが「拡大」から「後退」へ転換した局面を確認してみましょう(図2・3参照)。

(出所:BIS国際決済銀行のデータより作成)

(出所:BIS国際決済銀行のデータより作成)

図2は、日本の非金融法人の債務残高を名目GDPに対する比率の、1980~2003年の推移です。同じく図3は米国の家計債務の名目GDP比の1994~2017年の推移です。

名目GDPは一定期間にその国がいくら稼いだかを示します。債務残高の名目GDP比から、その国の年間の稼ぎに対して、どのくらいの借金を負っているかわかります。

日本の企業は1980年代に、名目GDPよりも速いペースで債務を拡大させましたが、1990年のバブル崩壊でクレジット・サイクルは転換し、債務不履行が増加し不良債権が大量に発生しました。

一方、米国の家計部門は、2000年代に住宅ローンをどんどん膨らませましたが、住宅価格が下落に転じると、信用力の低い借り手のサブプライム住宅ローンの返済が滞り始め、2007年のサブプライム・ショックそして2008年のリーマン・ショックへとつながりました。

借金返済の原資は、企業収益や家計収入ですが、それらは国の稼ぎである名目GDPの一部にあたるので、名目GDPの伸びが経済の実力だとすると、図2・3から、実力を超えて借金が膨らみ、景気が悪くなると返済が滞るために不良債権化した後、借金整理が強烈に進められた様子がわかります。

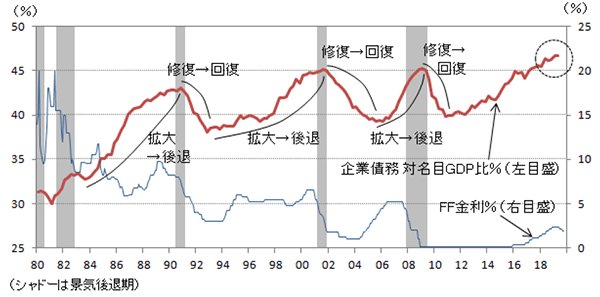

冒頭で触れたように、最近警戒されているのが、米国の企業債務の拡大です。図4に示したように、企業債務の名目GDP比は過去最大まで上昇しています。1980年以降、米国では3回のクレジット・サイクルの発生が確認できます。なお、図4には、米国の景気後退期も示していますが、景気拡大の後半~終盤に、クレジット・サイクルは「後退」局面に入り、景気後退が終わるころに「修復」局面となる傾向が見て取れます。

(出所:FRB・Bloombergのデータより作成)

足下の景気拡大期は既に戦後最長の10年以上を経過しており、同時に債務も膨張しているために、クレジット・サイクルが「後退」局面に入ると、企業収益の悪化や債務不履行の増加で株価が下落、リスク回避傾向からの円高が警戒されます。

なお、2000年と2007年にクレジット・サイクルが「後退」入りする前には、FRBが利上げをしています。利上げは借入れコストを押し上げるため、クレジット・サイクルの終了の懸念要因となります。

直近のサイクルでも、2018年末まで利上げが実施されましたが、今年に入りFRBは利下げに転じています。また、企業債務GDP比の上昇が非常に緩やかである点がこれまでと異なります。このところ景気減速傾向が続いているため、クレジット・サイクル終了とその悪影響が警戒されていますが、ゆっくりとした債務拡大とFRBの金融緩和でそのような事態は何とか避けられるのではないでしょうか。とはいえ、しばらくは気を抜けない状況が続きそうです。

(三井住友信託銀行マーケット企画部 瀬良礼子)

執筆者紹介

瀬良 礼子(せら あやこ)

三井住友信託銀行シニアマーケットストラテジスト

1990年に京都大学法学部卒業後、三井住友信託銀行に入社。公的資金運用部にて約6年間、受託資産の債券運用・株式運用・資産配分業務に携わった後、総合資金部で自己勘定の運用企画を担当。以後、現在にいたるまで、為替・金利を中心にマーケット分析に従事。

執筆者関連書籍のご紹介

本資料は執筆者の見解を記したものであり、当社としての見通しとは必ずしも一致しません。本資料のデータは各種の情報源から入手したものですが、正確性、完全性を全面的に保証するものではありません。また、作成時点で入手可能なデータに基づき経済・金融情報を提供するものであり、投資勧誘を目的としたものではありません。投資に関する最終決定はお客さまご自身の判断でなさるようにお願い申し上げます。