40歳からのマネープラン

40歳からのマネープラン

子どもたちの教育資金や親の介護、

自分たちのこれからについても真剣に考えないと

マイホームのローンはまだ残っているけれど、順調な生活。

だけど2人の子どもの教育資金、高齢になった両親の介護、

そして自分たち夫婦の老後のこともそろそろ本腰を入れて考えないと…。

40代夫婦の場合(4人家族)

- 家族構成

- 夫(45歳)、妻(42歳)、長女(15歳)、長男(13歳)

- 就労形態

- 夫(会社員)、妻(専業主婦)

- 世帯年収

- 950万円

- 金融資産

- 1,000万円

- 住宅ローン

- 2,000万円

今の生活には満足しているけれど、家族の大黒柱である夫に何かあって、働けなくなったとしたら…? 子どもが大学を卒業するまで必要な保障は確保できているのかしら?

住宅ローンの一部繰上返済も考えているけど、子どもたちの教育資金の準備に影響がでないか少し不安。繰上返済か、このまま貯蓄をキープするか、どちらがいいんだろう? それに両親ももう年だし、これからのお金の話もしておいた方がよさそうだ。自分たちの老後資金もそろそろ考えないといけないしな…。

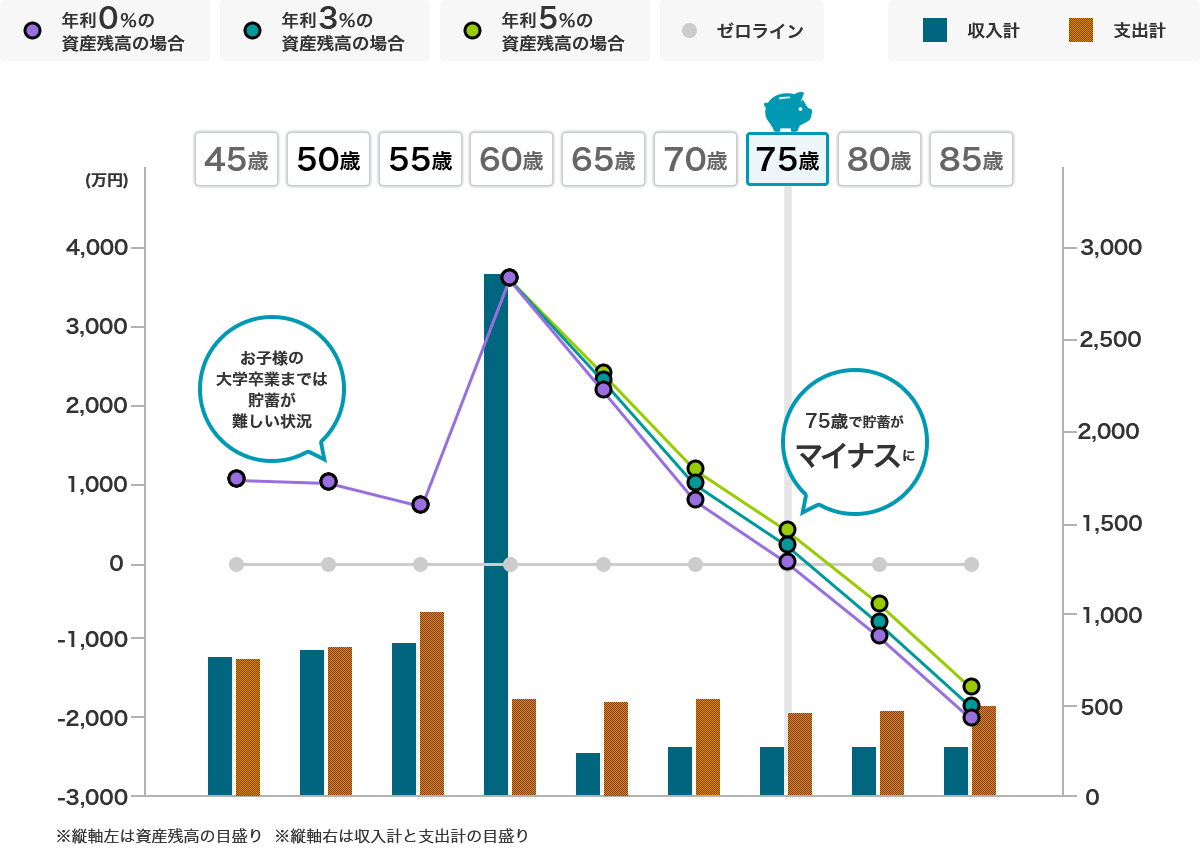

お客さまの想いの実現に向けた課題を確認してみましょう現状のままだと、70代後半以降で貯蓄が底をつく恐れがあります

投資や各種保険の見直しを検討し、着実にこれからに備えましょう

お子さまが大学を卒業するまでは、キャッシュフローに余裕のない状況が続きます。低金利の間は、住宅ローンの繰上返済より、手元資金を確保していた方が安心です。

現状のままだと、70代後半以降で貯蓄が底をつく恐れも。これを機に投資をご検討してみても良いかもしれません。旦那さまが65歳になるまでの20年間、100万円を年利0.1%で運用すると102万円ですが、3%で運用すると180万円。数%の利回りの差が、長期間で大きな差を生むことも。

またお子さまが大きくなってきている今が、保険見直しの良いタイミングです。旦那さまに万一のことがあった場合、遺族年金だけでは、ご家族の生活費に不足が予想されますので、収入保障保険の加入を検討してみても良いでしょう。

旦那さまのご両親が高齢ということで、認知症や介護なども心配とお聞きしました。あわせて、ご両親の資産を守るサービスの利用もご検討されてはいかがでしょうか。

住宅ローンが低金利の間は一部繰上返済をせず、預金は子どもの教育資金として確保。老後資金は、個人年金保険やNISAを活用し、計画的に備えていくことに。

また、この機会に家族に必要な保険保障額を確認して保険の見直しを行い、保障を充実させながら、毎月の保険料を減らすこともできました。

認知症対策になる「人生100年応援信託〈100年パスポート〉」というサービスがあることを知り、ご両親ともこれからのことを一度お話されてみるとのこと。

将来の見通しが立ったことで「先の見えない不安が解消できた」と、非常に安心されたようです。

お客さまの「知りたい」、「わからない」をシミュレーションを用いてご説明します。

「ライフサイクルナビ」は、三井住友信託銀行が提供するシミュレーションツール。経験豊富なマネープランの専任アドバイザーがお客さまのご資産やご家族の構成、ライフイベントに合わせて、シミュレーションを無料で行い、最適な資産運用、保険プランなどをご提案します。

-

ライフプランシミュレーション

ご資産の全体像や将来の収入と支出を確認できます

-

必要保障額シミュレーション

ご自身やご家族にとって、今後必要な保障額を確認できます

-

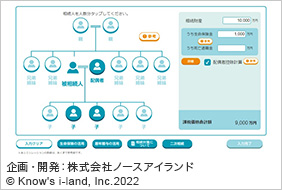

相続対策シミュレーション

相続税額の概算や生前贈与による相続税への影響等を確認できます

教育資金や親の介護、そして自分たちの老後、

これから真剣に向き合いたいお金の問題に今から備えてみませんか?

例えば保険の見直しを

病気やケガで働けなくなったときでも、毎月一定の金額を受け取れることができ、長期にわたっての安定した生活費の確保もできるので、ご家族の経済的な不安に備えることができます。また、無理のない保険料でスタートすることも可能です。

例えば老後の備えに

NISAを活用することで、より効率的に老後資金をつくっていくこともできます。毎月少額からの積み立てが可能。利息に税金がかかる定期預金と違い、非課税枠が設けられているため、うまく活用すれば、無理なく将来に備えることができます。

個人年金保険を活用すれば、計画的に老後資金を積み立てることができます。お客さまの「いつから」「いつまで」「いくら」必要かというお考えに合わせて、さまざまな選択肢の中から準備することが可能です。投資信託に比べて、利回りはそこまで高くありませんが、個人年金保険料控除を活用した節税効果も期待できます。

例えば資産の管理・活用を

80歳を過ぎると、病気などにもかかりやすくなり、特に認知症を発生する割合も高くなってきます。高齢のご両親の認知症や健康不安に備えて、介護や住居に関する費用、税金・社会保険料などの支払い手続きができたり、相続発生後、遺産分割協議前にあらかじめ相続人への承継が行えたりする、ご両親の資産を「まもる」「つかう」「つなぐ」三井住友信託銀行ならではのサービスです。

人生におけるお金のお悩み、

お近くの店舗・オンラインで無料でご相談いただけます

全国の店舗・オンラインにて、お客さまからの資産運用、ライフプランニング、相続・贈与などのご相談に無料でお応えしています。些細なお悩み事でも大丈夫ですので、まずは一度お気軽にお越しください。

人生にもさまざまなライフイベントがあります。 これからのマネープランを考えてみませんか?

これからのライフイベントやかかる費用や必要な備え、投資や相続、年金などの基礎知識を学べる小冊子をダウンロードいただけます。

- 年代別ライフイベントとその費用

- 私たちを取り巻く環境

- 資金の性格に合わせた運用方法

- 世代別お金の基礎知識

など