三井住友信託ファンドラップ

ファンドラップ・プレミアム

専任担当者がお客さまの資産運用をサポ―トいたします。

ファンドラップ・プレミアムの特徴

1お客さまのニーズにあわせたポートフォリオ

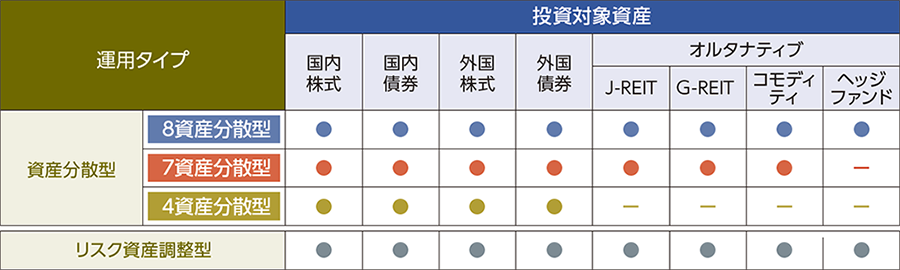

お客さまのご意向に応じて投資対象資産をご選択いただけます。

- リスク資産調整型は、当社の投資判断で機動的にポートフォリオを変更します。

- 株式資産のみでの運用を希望されるお客さまには、株式特化型(国内株式特化型または外国株式特化型)をご選択いただけます。

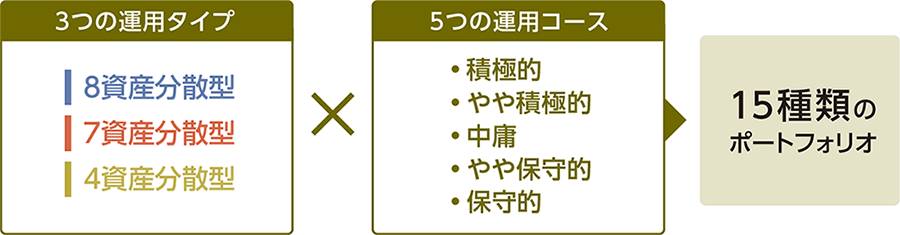

資産分散型

8資産・7資産・4資産の各分散型は、お客さまのリスク許容度にあわせて5つの運用コースからポートフォリオを構築します。

投資対象資産の役割期待

ファンドラップでは、株式や債券といった「伝統的資産」に加えて、REITやコモディティ、ヘッジファンドといった「非伝統的資産(オルタナティブ)」にも投資を行っており、それぞれの資産に明確な役割期待を設けて、徹底した分散投資を行います。

投資対象資産の種類が多いほど、分散投資の効果を享受することが可能となります。

| 投資対象資産 | 役割期待 | |

|---|---|---|

| 株式資産 | 国内株式 外国株式 |

収益獲得のけん引役 (収益獲得の柱) |

| 債券資産 | 国内債券 外国債券 |

株式との低い連動性& 着実な収益積み上げ |

| オルタナティブ資産 | J-REIT G-REIT コモディティ (ゴールド除く) |

収益獲得のけん引役 (株式リスクの分散) |

| コモディティ (ゴールド) |

株式等の下落時の 下支え効果 |

|

| ヘッジファンド | 株式との低い連動性& 着実な収益積み上げ |

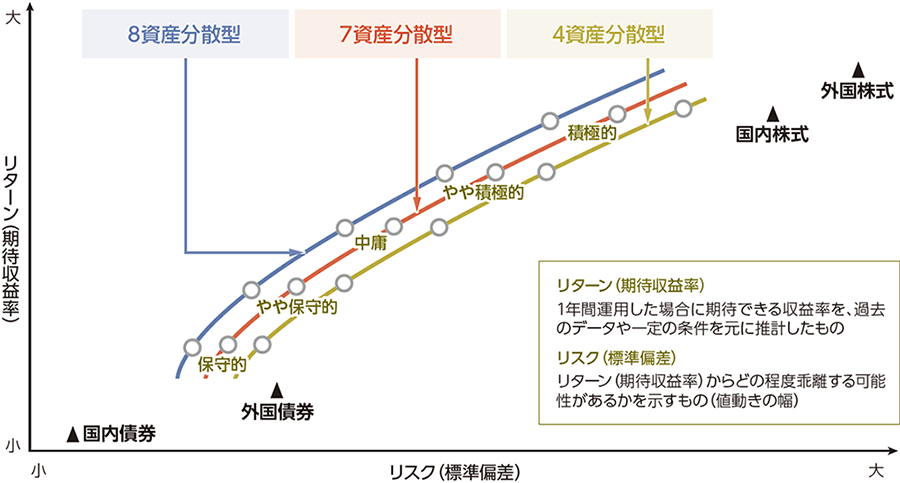

分散投資効果が高いポートフォリオの構築

資産・リスクの組み合わせでお客さまのためのポートフォリオを構築します。

各運用タイプ・運用コースのリスク・リターンのイメージ

※上記のグラフはイメージのため、リスク・リターン等の詳細は担当者までご確認ください。

資産内の運用スタイル

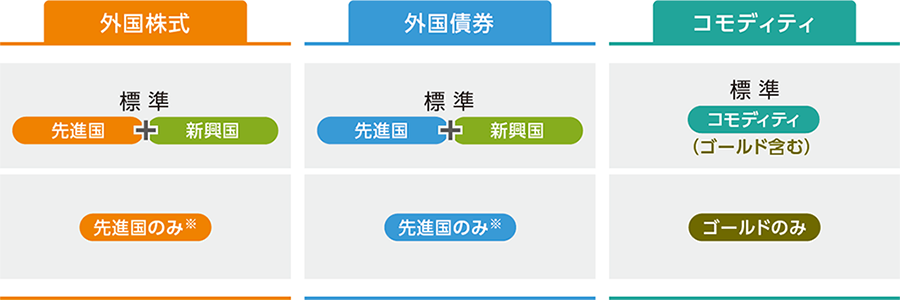

資産分散型においては、お客さまのご意向にきめ細かくお応えできるよう、外国株式・外国債券を先進国のみに投資することや、コモディティをゴールド(金資産)のみに投資することをご選択いただけます。例えば、外国株式「標準」、外国債券「標準」、コモディティ「ゴールドのみ」のような選択も可能です。

※外国株式・外国債券資産で先進国のみをご選択いただいた場合、インデックスファンドのみへの投資となります。

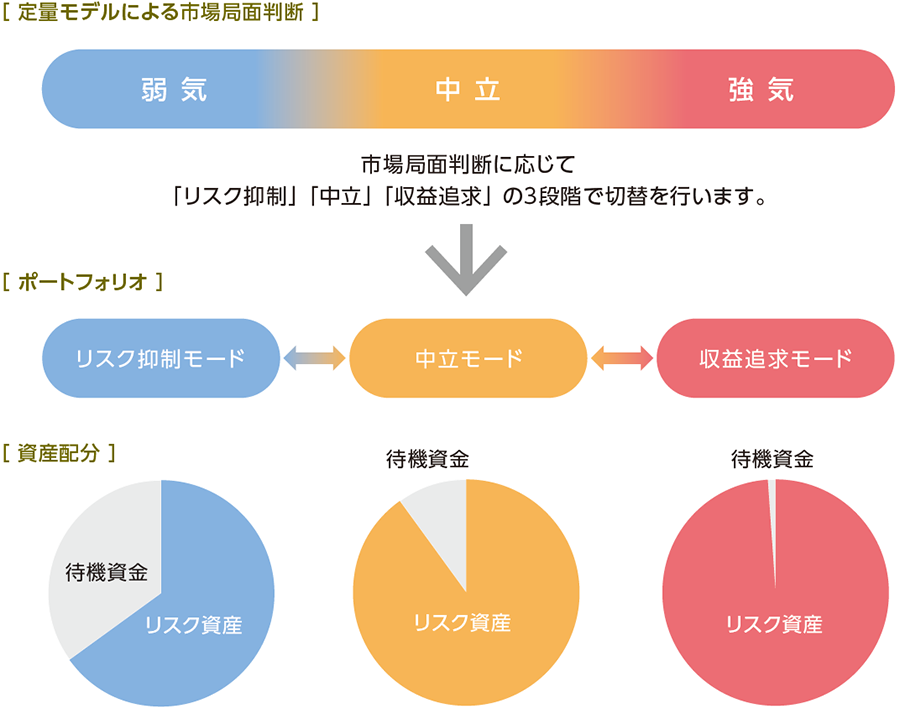

リスク資産調整型

当社の投資判断により、3つのポートフォリオを機動的に切り替える運用タイプです。

経済指標や中長期的な経済見通しなどをもとに、定量的なモデルを用いて市場局面を判断してポートフォリオを切り替えます。

ポートフォリオの切り替えイメージ

- 定量モデルに基づく当社の判断でポートフォリオを切り替えます。これにより、市場下落による運用資産の損失抑制を図り、市場上昇には追随する効果を高めることで収益の獲得を目指します。

- お客さまの判断をいただくことなく、自動的にポートフォリオの切替が可能です。当社専任のポートフォリオ・マネージャーとの個別協議も必要ありません。

運用タイプ:株式特化型もご選択いただけます

運用タイプ:株式特化型とは?

国内株式資産のみまたは外国株式資産のみでの運用を当社にお任せいただけます。当社が厳選したさまざまな特性を持つ複数の株式投資信託に投資する投資信託(ファンドオブファンズ)を、そのまま組み入れる運用タイプです。必要に応じて組入投資信託の見直しや配分の調整を当社がお客さまに代わって行います。

2お客さま一人ひとりにあった多様な機能

お客さまのニーズにあったプラスアルファの機能を選択できます。

エントリー分散

投資を始めて、すぐに市場が下落するかもしれない…

エントリー分散を選択いただくと、投資資産の比率を段階的に引き上げ、投資タイミングを分散することができます。投資を始めたいけれど、市場変動に不安を感じているお客さまにお勧めです。

キャッシュポジション調整

市場が不安定な時は、投資比率を下げて様子をみたい…

キャッシュポジション調整を選択することで、市場環境に合わせて投資比率を変更することができます。

運用資金待機コース

運用を続けたいけど、先行きが不安…

運用資金待機コースに移行することで、解約することなく運用を一時的に休止できます。

また、運用再開はいつでも可能です。

利益払出

利益が出たら、自動的に受け取りたい…

利益払出を選択することで、運用資産の時価評価額が予め設定した金額を上回った場合に利益相当分を受け取れます。

払出後の運用方法も選択可能です。

プロフィットロック・ロスカット

利益確定のタイミングを逃したくない…

プロフィットロックを設定することで、利益確定のタイミングを逃しません。ロスカットの設定により損失拡大を抑えることも可能です。その後は、自動的に運用資金待機コースに移行されます。

自動再投資

市場が下落したら運用を再開したい…

運用資金待機コース中に自動再投資を設定することで、日経平均株価があらかじめ設定した水準を下回った場合、自動的に運用を再開します。投資タイミングを逃さずに運用できます。

詳細は、お取引店までお問い合わせください。

3運用開始後の定期的な運用報告

お客さまに安心して運用いただけるよう、運用開始後もさまざまな情報を定期的にお届けします。

- お客さま専用の運用報告書の交付

-

お客さま一人ひとりの運用状況等が記載された運用報告書を毎月お届けします。

※当社インターネットバンキングをご利用のお客さまは、郵送交付の代わりに、電子交付にてご確認いただけます。

- 運用報告会の実施

-

ファンドラップの運用状況や今後の運用方針等に関する報告会を実施しています。

- 投資に関する情報を発信

-

四半期ごとの市場環境やトピックについて説明するコンテンツを提供いたします。

上記はあくまでイメージであり、お客さまに実際にご提供するものとは異なる場合があります。

Webサービス(インターネットバンキング)

「三井住友信託ダイレクト インターネットバンキング」の会員さま(個人のお客さま)はどなたでもご利用いただけます。

「電子交付」をご選択のお客さまは、以下全ての機能をご利用いただけます。

「郵送交付」をご選択のお客さまは、以下運用状況等の確認機能のみご利用いただけます(その場合、報告書等は郵送交付されます)。

- 電子交付サービス

-

電子交付サービスは、当社からお客さまにご案内する通知物について、郵送に替えて電子交付させていただくサービスです。

以下の報告書等をご確認いただけます。

- ファンドラップ運用報告書(月次・四半期・終了時)

- 組入投資信託の取引報告書 等

- 運用状況等の確認

-

ファンドラップ専用サイトでは、運用資産の状況や前営業日の時価評価額などをまとめてご確認いただけます。

- 資産の推移

- 資産別運用状況

- 契約内容

- 最新の組入投資信託の交付目論見書・交付運用報告書 等

- 追加入金等のお申し込み

-

ご自宅でも、インターネットで追加入金や運用資金待機コースからの運用再開をお申し込みいただけます。

※その他の変更手続きを伴わないものに限ります。

コンサルティングの流れ

お客さまにとって適していると当社が考える資産運用を提案し、実行します。

運用計画の立案(PLAN)から実行(DO)、定期的な(CHECK)、運用計画の見直し(ACT)のプロセスを専任のポートフォリオ・マネージャーがサポートします。

(1)PLAN投資目的・方針の確認と提案

お客さまのご意向を伺い、運用目的に応じた運用タイプ/コース/スタイル/各機能 を選択します。

(2)DO投資一任契約の締結、運用開始

投資一任契約の締結により、投資判断・投資権限が当社に一任されます。契約に基づき、運用を開始します。

(3)CHECK定期的な運用報告

月次・四半期報告書に加え、専任のポートフォリオ・マネージャーが定期的に運用状況や市場動向等を報告します。

インターネットでの運用報告書等の交付サービスもございます。

(4)ACTポートフォリオ等の見直し

経済環境の見通しや、お客さまのご意向を踏まえ、最適な投資資産比率などのポートフォリオの見直しを協議します。

- 運用タイプ/コース/スタイル/各機能の見直し

- キャッシュ比率の調整

商品概要

| 基本的な商品性 | |

|---|---|

| 仕組み |

投資一任契約に基づき資産運用サービスを提供します。

|

| 契約対象 |

個人のお客さま、 法人のお客さま

|

| 投資対象商品 |

国内投資信託

|

| 報酬タイプ・ 契約期間タイプ |

「固定報酬型・1年(自動更新)」と「成功報酬併用型・5年(自動更新)」から新規契約時にお客さまが選択します。報酬タイプ・契約期間タイプの変更はできません。

|

| 契約の成立 |

お客さまが当社所定の書面を提出して当契約を申し込み、当社がこれを承諾した時点で成立するものとし、当社は遅滞なく契約締結時交付書面をお客さまに交付します。 ただし、入金期限までに当社が契約金額全額の入金を確認できなかった場合や、お客さまの適合性等に問題があることが明らかとなったと当社が判断した場合は、成立した当契約は解除となり、失効します。 |

| 運用の基本方針 |

ヒアリングシート等でお伺いした、お客さまの資産状況・投資期間・投資経験・投資目的・許容できるリスク水準等に基づいて、お客さまにとって最適と判断した運用コース等を提案します。当社は、お客さまと合意した運用コース等の内容に則り、資産の運用にかかる有価証券の価値等の分析およびこれらの分析に基づく投資判断を忠実に実施します。 |

| 待機資金 |

日興マネー・リザーブ・ファンド(MRF)や、当社がこれと同等にお客さまの利益に資すると判断した金融商品とします(MRFは元本保証ではありませんが、安定的な運用を目指す金融商品です)。法人のお客さまの場合は、専用の普通預金とします(専用の普通預金口座の開設が必要です)。

|

| (法人のお客さま) 専用口座の開設 |

法人のお客さまには、待機資金の管理に必要となる、ファンドラップ専用の普通預金口座および投資信託口座(以下「専用口座」といいます)を開設いただきます。専用口座の開設およびその後のファンドラップの取引に必要となる専用口座に関する手続きについて、当社を代理人として委任いただきます。なお、専用口座に関しては、以下の制約等があります。

専用口座の他に、お客さまがファンドラップの運用資金を入金する際に使用する普通預金口座、およびファンドラップ以外の投資信託の取引で使用する投資信託口座(ファンドラップでは使用しません)が必要です。 |

| 投資信託口座 |

|

| 運用報告 | 投資一任契約に基づく以下の運用報告書をお送りします。

|

| 組入投資信託の 取引報告書 |

当契約の組入投資信託の取引について、お客さまに対し取引報告書を交付します。電子交付することについて承諾いただいているお客さまには、取引日(基準価額決定日)ごとに作成する取引報告書(金融商品取引法第37条の4に基づく情報提供としての契約締結時等交付書面)を電子交付します。

電子交付することについて承諾いただいていないお客さまには、上記の取引報告書に代えて、取引内容を週次で取りまとめた取引報告書(金融商品取引業等に関する内閣府令第110条1項5号ロ書面)を郵送で交付します(取引報告書の記載内容に違いはありません)。郵送で取引報告書の交付を受けるお客さまは、取引日(基準価額決定日)ごとに作成する取引報告書(金融商品取引法第37条の4に基づく情報提供としての契約締結時等交付書面)の交付を不要とすることにつきご承諾の上、お申し込みください。 |

| 個人のお客さまへの 付帯サービス |

個人のお客さまは、所定の条件を満たす場合、以下の付帯サービスを申し込みできます。詳細な申込条件等は、各サービスのパンフレット等をご確認ください。

|

| 新規契約 | |

|---|---|

| 契約金額 |

1億円以上1円単位

|

| 申込日 |

毎営業日申し込みできます。

|

| 契約金額の入金 |

原則として、運用開始日の2営業日前の正午を入金期限として、指定口座(お客さまが指定する運用資金の入出金に使用する普通預金口座)へご入金ください。

|

| 資金決済日 |

当社は、原則として、運用開始日の前営業日に指定口座から管理用口座に振り替えます。

|

| 運用開始日 | 新規契約の手続日から起算して6営業日目以降、手続日の1カ月後応当日までの営業日から指定してください。手続日とは、運用開始日を指定する際に基準となる日であり、受付手続の時間帯等により、受付日または受付日の翌営業日から、当社の担当者が設定します。

|

| 新規契約時に選択できる機能等 |

新規契約時には、以下の機能等が選択できます(機能の特性上、併用できないものがあります)。運用タイプ、運用コース、運用スタイル、エントリー分散、利益払出、プロフィットロック、ロスカット、キャッシュポジション調整、NISAオプション

|

| 契約変更 | |

|---|---|

| 契約変更の運用開始日 |

追加入金や一部解約、運用コース変更等の組入投資信託の売買を伴う変更手続きの場合、当社は、原則として運用開始日に組入投資信託の売買を開始します。 追加入金の運用開始日は、原則、手続日から起算して5営業日目以降、手続日の1カ月後応当日までの営業日からご指定ください。また、当該追加入金の手続きより前に別の手続きがある場合、1つ前の手続きの運用開始日から起算して4営業日目以降の営業日をご指定いただく必要があります。追加入金以外の運用開始日は、原則、手続日の翌営業日です。追加入金と同時に申し込む場合は、追加入金の運用開始日と同日です(他に運用開始日が未到来の手続きがある場合、その手続きの運用開始日の翌営業日です)。 |

| 追加入金 |

追加入金金額100万円以上1円単位で、毎営業日申し込みできます。 ただし、運用資金待機コース中、または、運用資金待機コースを選択する際は申し込みできません。また、一部解約と同時の申し込みはできません。 原則として、運用開始日の2営業日前の正午を入金期限として、指定口座へご入金ください。既に他の取引(年度基本資産配分の見直しやリバランス)等で組入投資信託の売買が行われている場合や、同時に他の変更手続きを行う場合、組入投資信託の購入が運用開始日の翌営業日以降となることがあります。 |

| 一部解約 |

一部解約金額10万円以上1円単位で新規契約時の運用開始日の3カ月後応当日以降、毎営業日申し込みできます。ただし、追加入金と同時に申し込みはできません。 一部解約時の最低維持金額は1億円です。受付の前営業日の時価評価額から一部解約金額を差し引いた金額がこの額を下回る一部解約はできません(ファンドラップへの変更が必要です)。一部解約の解約日(普通預金(指定口座)への出金日)は、原則、運用開始日から起算して8営業日目です。運用資金待機コース中に一部解約を行う場合は、原則、運用開始日から起算して4営業日目です。組入投資信託の海外の休日等によるファンド休業日および基準価額の変動や管理会社の処理手続等により、換金に時間を要する場合があるため、一部解約の解約日が上記の原則の期日よりも後になることがあります。 |

| 運用タイプ変更 |

新規契約時の運用開始日の3カ月後応当日以降、毎営業日申し込みできます。ただし、運用資金待機コースへの変更を同時に選択する申し込みはできません。運用資金待機コース中、運用タイプ変更をする場合は、運用が再開されます。

|

| 運用コース変更 |

運用タイプが資産分散型の場合、運用コース変更ができます。 新規契約時の運用開始日の3カ月後応当日以降、毎営業日申し込みできます。ただし、運用資金待機コースへの変更を同時に選択する申し込みはできません。運用資金待機コース中、運用コース変更をする場合は、運用が再開されます。なお、ヒアリングシートのご回答結果によっては運用コースを変えられない場合もあります。 |

| 運用スタイル変更 |

運用タイプが資産分散型の場合、運用スタイル変更ができます。 毎営業日申し込みできます。ただし、運用資金待機コースへの変更を同時に選択する申し込みはできません。運用資金待機コース中、運用スタイル変更をする場合は、運用が再開されます。 |

| エントリー分散 |

新規契約時の運用開始日の3カ月後応当日以降、毎営業日申し込みできます。ただし、運用資金待機コースを同時に選択する申し込みはできません。運用資金待機コース中、エントリー分散の変更をする場合は、運用が再開されます。

|

| 利益払出 |

毎営業日申し込みできます。ただし、運用資金待機コース、プロフィットロックとの併用はできません。

|

| 運用資金待機コース |

新規契約時の運用開始日の3カ月後応当日以降、毎営業日申し込みできます。ただし、運用資金待機コースと追加入金、利益払出、プロフィットロック、ロスカット、運用タイプ変更、運用コース変更、エントリー分散、運用スタイル変更、キャッシュポジション調整は併用できません。人生安心パッケージとの併用はできません。

|

| プロフィットロック・ ロスカット |

毎営業日申し込みできます。プロフィットロックは、運用資金待機コース、利益払出と併用できません。ロスカットは、運用資金待機コースと併用できません。

|

| NISAオプション |

毎営業日申し込みできます。申し込みには当社でのNISA口座の開設が必要です。ファンドラップを一般口座でご利用の場合は申し込みできません。

|

| NISA預け替え |

NISAオプションの利用中またはNISAオプションの利用申込と同時に申し込みできます。 NISA預け替えの運用開始日の属する年のNISA成長投資枠の利用可能枠が100万円未満の場合やNISA預け替えの運用開始日が12月となる場合は申し込みできません。 |

| キャッシュポジション 調整 |

運用タイプが資産分散型、株式特化型の場合、キャッシュポジション調整を選択できます。 毎営業日申し込みできます。エントリー分散とは併用できません。 利益払出の「利益相当分以外の取り扱い」で「エントリー分散」を選択する場合は併用できません。 |

| 自動再投資 |

運用資金待機コース中または運用資金待機コースの申し込みと同時に申し込みできます。

|

| 契約終了 | |

|---|---|

| 契約終了の事由 | 以下のいずれかの事由に該当した場合、当社は当該事由に該当した日の翌営業日から速やかにすべての運用資産の換金手続きを行うものとし、換金後の資金を指定口座等に振り替えたときをもって当契約は終了するものとします。ただし、期間満了による契約終了の申し出においては、期間満了日に換金後の資金を指定口座に振り替えられるよう換金手続きを行うものとします。その場合であっても、ファンド休業日等の影響により、期間満了日の翌営業日以降の契約終了となることがあります。

|

費用等

お客さまにご負担いただく費用

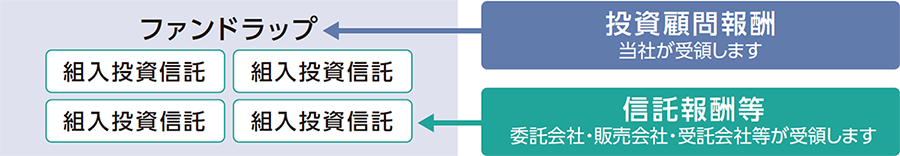

三井住友信託ファンドラップでお客さまにご負担いただく費用等には、運用資産の時価評価額に応じて直接ご負担いただく費用(投資顧問報酬)と、国内投資信託に投資することにより間接的にご負担いただく費用(組入投資信託に係る信託報酬等)の2種類がございます。この2種類の費用の合計額および上限額は、資産配分や運用状況等に応じて異なります。

詳しくは、契約締結前の書面および目論見書等でご確認ください。

投資顧問報酬と組入投資信託に係る信託報酬等の関係

| 対象 | 契約開始時 | 運用中 | 契約終了時 |

|---|---|---|---|

| ファンドラップ | 申込手数料はかかりません。 | 投資顧問報酬がかかります。 | 解約手数料はかかりません。投資顧問報酬の精算を行います。 |

| 組入投資信託 | 販売手数料はかかりません。 | 信託報酬等がかかります。 | 解約手数料はかかりません。 |

三井住友信託ファンドラップの投資顧問報酬

投資顧問報酬のタイプは2種類よりお選びいただけます。

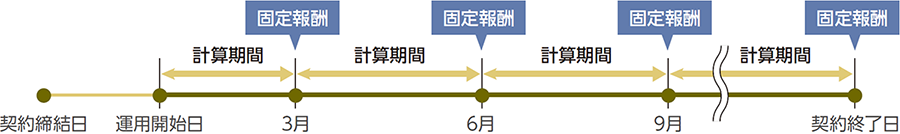

固定報酬型

四半期(1~3月・4~6月・7~9月・10~12月)を計算期間とし、前四半期末月(12・3・6・9月)末日の運用資産の時価評価額を、各計算期間における固定報酬の計算基準額とします。計算基準額に対し固定報酬率(固定報酬型)を乗じた金額を日割計算し、翌四半期初月(4・7・10・1月)の原則16営業日目にご負担いただきます。実際の計算では、固定報酬率は税抜の値を用い、最後に税額を加算します。

- 初回の計算期間については、新規契約時の契約金額を計算基準額とし、新規契約時の運用開始日から当該運用開始日が属する四半期末までの固定報酬を日割計算してご負担いただきます。

当該四半期中に以下の変更があった場合、その変更に関する運用開始日の前営業日の時価評価額を計算基準額※として、その運用開始日から次の変更の運用開始日または次の計算期間末日までの間を日割り計算で報酬額を算出します。

※一部解約の場合、運用開始日の前営業日に一部解約額が減算されます。

追加入金/一部解約/運用タイプ変更(資産分散型間での変更を除く)/運用コース変更/エントリー分散またはキャッシュポジション調整での投資資産比率の変更/運用資金待機コースへの変更・運用再開/商品区分の変更

- 契約を終了する場合は、契約終了の運用開始日前日までの固定報酬を契約の終了時にご負担いただきます。

- 運用資金待機コース中は、固定報酬の計算期間の対象外とします。

- エントリー分散中の固定報酬について、投資資産比率に応じた報酬率を適用します。実際の計算では、固定報酬率に投資資産比率(25%・50%・75%、または、10%~90%の10%単位)を乗じたものを適用します。

- キャッシュポジション調整も同様に、固定報酬率に投資資産比率(10%~90%の10%単位)を乗じたものを適用します。

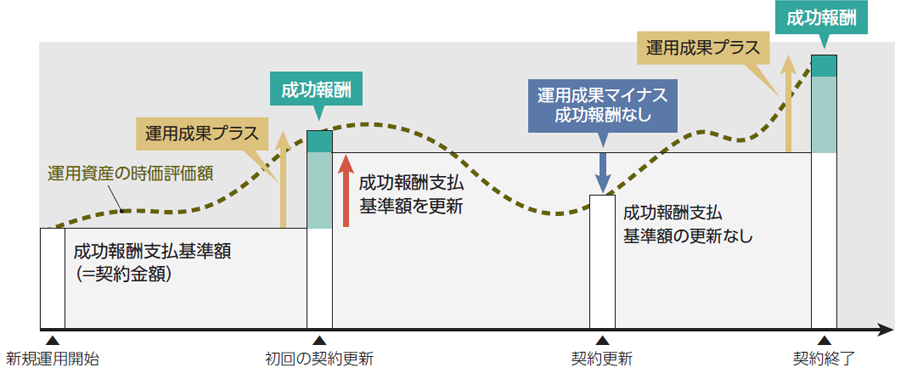

成功報酬併用型

固定報酬に加え、契約更新時・契約終了時に運用成果がプラスの場合、その額に応じて、成功報酬をご負担いただきます(契約更新時は期間満了日の翌四半期初月(4・7・10・1月)の原則16営業日目)。成功報酬は、運用成果の額に、成功報酬率を乗じて計算します(実際の計算では、成功報酬率は税抜の値を用い、最後に税額を加算します)。運用成果の額は、計算基準額※1から成功報酬支払基準額※2を差し引いた額とします。

固定報酬は、固定報酬率(成功報酬併用型)を用いて固定報酬型と同様に算出します。

- ※1計算基準額は、契約更新時には期間満了日の運用資産の時価評価額とします。ただし、運用開始前の追加入金額および出金前の一部解約額を含めないものとします。また、契約終了時には運用資産の換金後の金額とします。いずれの場合も、計算基準日時点で計算済で支払時期未到来の報酬額を控除するものとします。

- ※2成功報酬支払基準額は、初回計算時には契約金額とし、以降は運用資産の時価評価額から成功報酬額を差し引いた額を、新たな成功報酬支払基準額として更新します。

- 成功報酬併用型の固定報酬率は、固定報酬型の固定報酬率より低く設定されています。

- 成功報酬の計算基準額は、待機資金を含む運用資産全体の時価評価額です。エントリー分散またはキャッシュポジション調整中の待機資金も計算対象になります。

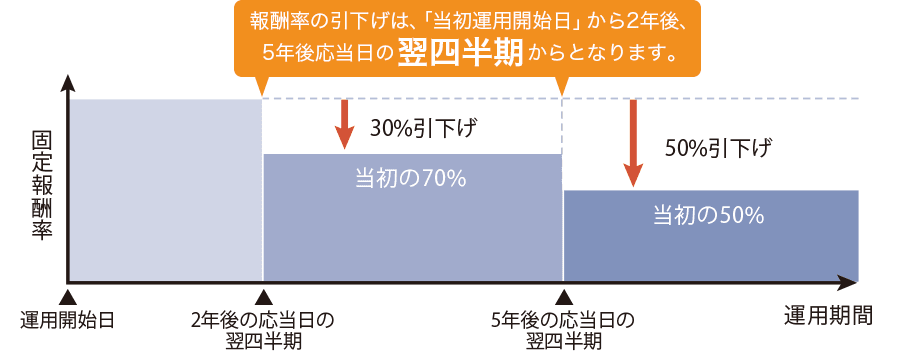

長期保有優遇制度

固定報酬率は、新規契約時の運用開始日の2年後応当日が属する四半期の翌四半期以降は、当初の70%となります。

さらに、新規契約時の運用開始日の5年後応当日が属する四半期の翌四半期以降は、当初の50%となります。

上記期間の計算上、三井住友信託ファンドラップまたは三井住友信託SMAの契約終了の申込後または契約終了後に再契約した場合で、運用期間の中断が2カ月以内のときは、運用期間が継続しているものとみなします。

- ※運用期間の中断が2カ月以内とは、前契約の契約終了日(出金日)とその2カ月後応当日までの間に、再契約の運用開始日がある場合とします(2カ月応当日が非営業日(銀行休業日または存在しない)の場合、翌営業日を応当日とします)。

- ※当社は、投資信託口座の店番・口座番号が同一である場合、運用期間の継続対象とします(店番・口座番号が異なる場合は対象とならない場合があります)。ただし、法人のお客さまが三井住友信託ファンドラップを契約終了および再契約した場合は対象外とします。

- ※運用資金待機コースの期間も、上記運用期間に含みます。

固定報酬率

| 計算基準額 | 資産分散型・リスク資産調整型 固定報酬率(年率、税込) |

株式特化型 固定報酬率(年率、税込) |

|||||

|---|---|---|---|---|---|---|---|

| 当初 2年間 |

2年経過後 | 5年経過後 | 当初 2年間 |

2年経過後 | 5年経過後 | ||

| (30%引下げ) | (50%引下げ) | (30%引下げ) | (50%引下げ) | ||||

| 固定報酬型 | 1億円以下の部分 | 1.5840% | 1.1088% | 0.7920% | 1.1440% | 0.8008% | 0.5720% |

| 1億円超3億円以下の部分 | 1.1440% | 0.8008% | 0.5720% | 0.8250% | 0.5775% | 0.4125% | |

| 3億円超5億円以下の部分 | 1.0890% | 0.7623% | 0.5445% | 0.7920% | 0.5544% | 0.3960% | |

| 5億円超10億円以下の部分 | 0.7920% | 0.5544% | 0.3960% | 0.5720% | 0.4004% | 0.2860% | |

| 10億円超の部分 | 0.6930% | 0.4851% | 0.3465% | 0.5060% | 0.3542% | 0.2530% | |

| 成功報酬併用型 | 1億円以下の部分 | 1.0890% | 0.7623% | 0.5445% | 0.7810% | 0.5467% | 0.3905% |

| 1億円超3億円以下の部分 | 0.6270% | 0.4389% | 0.3135% | 0.4510% | 0.3157% | 0.2255% | |

| 3億円超5億円以下の部分 | 0.5940% | 0.4158% | 0.2970% | 0.4290% | 0.3003% | 0.2145% | |

| 5億円超10億円以下の部分 | 0.3960% | 0.2772% | 0.1980% | 0.2860% | 0.2002% | 0.1430% | |

| 10億円超の部分 | 0.2970% | 0.2079% | 0.1485% | 0.2090% | 0.1463% | 0.1045% | |

小数以下第4位までを表示しています。

成功報酬率(税込)

| 計算基準額 | 資産分散型/リスク資産調整型/株式特化型(共通) |

|---|---|

| 成功報酬支払基準額からの超過金額に対して | 16.5% |

投資顧問報酬と提供サービス

三井住友信託ファンドラップの投資顧問報酬には「運用サービス」と「コンサルティング・管理サービス」に対する費用があります。それぞれのサービスの詳細は下表のとおりです。

三井住友信託ファンドラップは、資産運用、コンサルティング・アフターフォローなどがセットになった商品です。

特に、コンサルティング・アフターフォローについては、商品の仕組みとして一般的なバランス型投資信託ではみられない、充実したサービスが組み込まれています。これにより、お客さまのニーズに寄り添い充実したサービスを提供いたします。

| 項目 | 主な提供サービス | |

|---|---|---|

| 運用サービス |

資産運用

|

運用方針策定の基礎となる経済・市場環境の調査・分析

|

市場環境の調査・分析結果を踏まえた、運用基本方針の策定

|

||

資産配分変更や銘柄選定などの投資判断および執行

|

||

ポートフォリオ全体や個別銘柄のモニタリングを通じた運用見直し

|

||

| コンサルティング・ 管理サービス |

コンサルティング・ アフターフォロー |

お客さまごとのリスク許容度診断、診断結果を踏まえたポートフォリオの提案 (三井住友信託ファンドラップでは、専用のヒアリングシート・提案書を使用し、運用タイプ・運用コースを提案します) |

ライフステージの変化を踏まえた運用コース等の見直し提案

|

||

お客さまのニーズに応じた三井住友信託ファンドラップの各種機能等※を活用したコンサルティングの実践 ※各種機能等:運用タイプ・コース・スタイル、エントリー分散、利益払出、運用資金待機コース、プロフィットロック・ロスカット・キャッシュポジション調整・自動再投資、NISAオプション |

||

お客さまごとの「三井住友信託ファンドラップ運用報告書」による運用状況説明、運用報告会の開催、各種レポート等投資に関する情報の提供

|

||

契約管理

|

投資一任契約の締結、変更・終了の管理

|

|

保有銘柄、口数の管理(売買執行含む)、預金口座との資金振替

|

||

投資顧問報酬の計算・管理

|

||

投資対象にかかる信託報酬等

投資対象となる国内投資信託にかかる費用については、以下のとおりですが、その合計額は、投資信託の保有期間等に応じて異なりますので、あらかじめ表示することはできません。

- 購入時の申込手数料、解約時の解約手数料はかかりません。

- 信託報酬(委託者・販売会社・受託者への信託報酬の総額)は、信託財産の純資産総額に対して年率0.935%(消費税等込)を上限とする報酬率で日々信託財産から控除されます。なお、商品により別途運用実績に基づき計算される成功報酬がかかる場合があります。また、商品により購入時・解約時に信託財産留保額(基準価額に対し最大0.3%)をご負担いただく場合があります。

- その他の費用として、会計監査費用、有価証券売買時の売買委託手数料や保管にかかる費用、先物取引・オプション取引等に要する費用、資産を外国で保管する場合の費用、信託事務にかかる諸費用等が、信託財産より差引かれます。

- その他の費用については、運用状況等により変動するものであり、事前に料率・上限額等を表示することができません。

- 組入投資信託の信託報酬等は、個々の投資信託により異なりますので、各投資信託の目論見書でご確認ください。

三井住友信託ファンドラップの譲渡益に対する課税について

三井住友信託ファンドラップでは、三井住友信託銀行がお客さまに代わって複数の国内投資信託の売買を行いますが、お客さまご自身で国内投資信託の売買を行う場合と同様の税制が適用されます。

組入投資信託ごとの譲渡益は申告分離課税の対象となり、確定申告が必要になります。ただし、「特定口座(源泉徴収あり)」での取引は、原則として確定申告をする必要はありません。

NISA口座の損失は税法上ないものとされ、損益通算・繰越控除はできません。

- ※三井住友信託ファンドラップにおける特定口座の源泉徴収選択区分の変更を行う場合には、前年の12月15日までにお申し出ください。

その後1年間は変更できません。 - ※個別の税務のご相談につきましては、所轄の税務署または税理士等にご相談ください。

契約終了時のお受取金額について

- 契約終了時には、待機資金を含む全ての運用資産の換金手続きを順次行い、指定口座に入金します。換金終了時に投資顧問報酬(固定報酬(日割計算)と成功報酬)を差し引きます。

- 契約終了受付時に、待機資金を含む全ての運用資産の時価評価額の合計額がご契約金額を上回っていても、契約終了時の投資顧問報酬や、特定口座での源泉徴収等により、お受取金額がご契約金額を下回る場合があります。

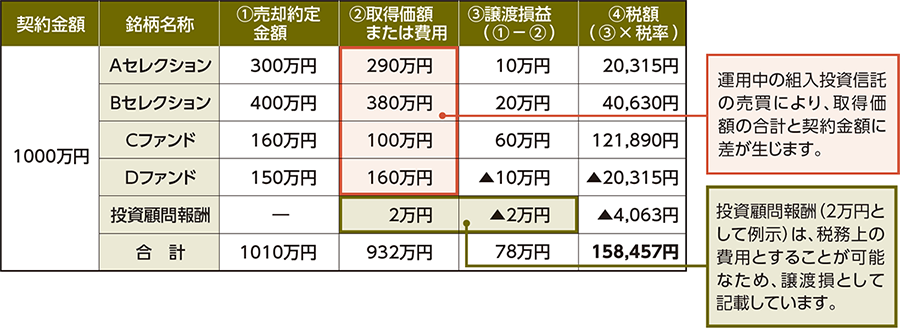

契約終了時の組入投資信託の取引例

(イメージであり厳密なものではありません。税率を20.315%としています。)

組入投資信託ごとの譲渡益が課税対象となります。契約終了時には、組入投資信託ごとの譲渡損益の合計から契約終了時の投資顧問報酬を差し引いた額が概算の課税対象となります。

よくあるお問い合わせ

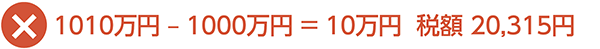

契約金額1000万円に対して、時価評価額が1010万円となりました。

このまま1010万円で売却できた場合、差額10万円に対して課税されるのですよね?

いいえ。組入投資信託ごとの譲渡益が課税対象となります。次のように、売却約定金額合計と契約金額の差額が譲渡益の課税対象となるわけではありません。

例えば、上表の取引例の場合、正しい税額は、

となります。

運用資金待機コースへ移行する際の課税の考え方

- 運用資金待機コースへ移行する際にも、組入投資信託の売却が行われることから、契約終了時と同様に組入投資信託ごとの譲渡益が課税対象となります。

「特定口座(源泉徴収あり)」での源泉徴収・還付について

- 組入投資信託ごとに発生した譲渡損益に対して源泉徴収または還付を行います。

- 特定口座内で譲渡損益や収益分配金・利子等※と損益通算を行います。

- 取引の都度年初からの譲渡益税徴収の計算を行い、譲渡益税の源泉徴収額が徴収過多の場合、還付を行います。

- ※収益分配金・利子等との損益通算は「特定口座(源泉徴収あり)」かつ「配当通算(受入)あり」を選択した場合です。

特定口座の詳細につきましては、冊子「特定口座のご案内」や三井住友信託銀行Webサイトの「特定口座」のページ等をご覧ください。

投資一任運用商品におけるリスク

- 投資一任運用商品は投資信託を主な投資対象として運用を行うため、投資対象の価格の変動、外国為替相場の変動等により、損失が生じるリスクがあります。

- 投資した資産の価値が投資元本を割り込むリスクやその他のリスクは、投資一任運用商品をご契約のお客さまが負うことになります。

- 価格変動リスク

-

有価証券などの市場価格の変動により、損失が生じるおそれがあります。

- 金利変動リスク

-

市場の金利が上がると債券価格が下落し、損失が生じるおそれがあります。

- 為替変動リスク

-

円と外国の為替相場の変動により、損失が生じるおそれがあります。

- 信用リスク

-

有価証券の発行体の経営・財務状況の悪化などにより資産価値が減少し、損失が生じるおそれがあります。

- 流動性リスク

-

売買が極端に少なくなり、売りたいときに適切な価格で売れず、損失が生じるおそれがあります。

- カントリーリスク

-

投資対象国での政治・経済等の変化によって金融市場が混乱し、損失が生じるおそれがあります。

上記はリスクの内容を簡易にご理解いただくために、主なリスクの内容とそのイメージを記載したものです。詳しくは契約締結前の書面および目論見書等でご確認ください。