相続手続きで重要な期限とは?

「相続手続き」と聞くと皆さんはどのようなイメージを持たれるでしょうか?

「やるべきことが多い」「大変そう・・」など思われる方もいらっしゃるのではないでしょうか。

人生の中で何度も経験して慣れているという方は少ないと思います。

相続手続きの中には、期限があるものとないものがあります。

その期限の起点となるのは、「相続の開始があったことを知った日」、一般的には、被相続人が亡くなった日となります。

期限を過ぎると、特例や控除を受けることができなかったり、延滞税が課せられたりとデメリットも出てきます。

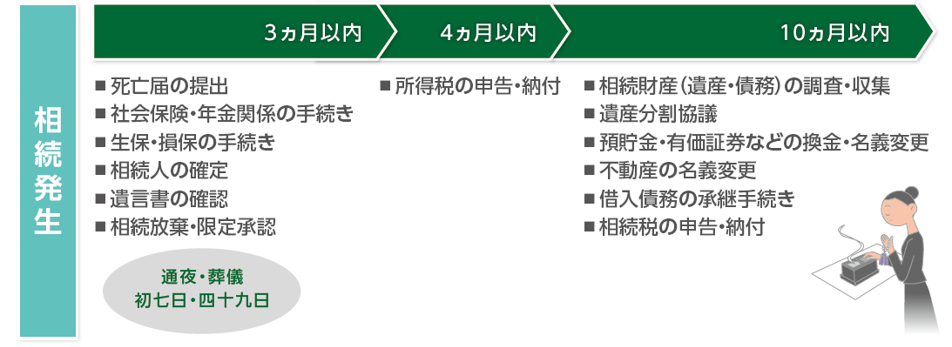

まず、相続発生後の手続きの流れを以下の図で確認してみましょう。

相続発生後の手続きについて

相続手続きで期限があるものとは?

上図は、3か月・4か月・10か月と3つの月で区切られているのがわかります。

この3つの月がまさに『相続手続きで重要な期限』なのです。

では、期限があるものについて詳しくみていきましょう。

相続放棄・限定承認 ~3か月以内~

相続人は、単純承認、相続放棄、限定承認の3つの相続方法から選択することができます。

単純承認を選択する場合、手続きをする必要はありません。相続開始を知った日から3ヵ月以内に限定承認の手続きも相続放棄の手続きもしなかった場合は自動的に単純承認を選んだとみなされます。

相続放棄とは、相続人が被相続人のすべての遺産を相続する権利を放棄することです。相続放棄をした場合は、不動産や預貯金などのプラスの財産、借入金や未払い税などのマイナスの財産を一切相続しません。明らかにマイナスの財産が多い場合などに選択します。

相続放棄をするには、相続の開始があったことを知った日の翌日から3ヵ月以内に家庭裁判所に申し立てをする必要があります。相続放棄が認められると、その相続人は始めから、相続人でなかったものとみなされますが、相続税の基礎控除や非課税限度額の計算の上では、法定相続人の数に入ります。

限定承認とは、相続人が相続したプラスの財産の範囲内で、マイナスの財産の債務を引き継ぐ相続方法です。相続放棄同様、相続の開始があったことを知った日の翌日から3ヵ月以内に家庭裁判所に申し立てをする必要があります。

相続放棄・限定承認の申告期限が迫っている場合は?

【相続の承認または放棄の期間伸長を求める審判】を家庭裁判所に申し立て、裁判所がこれを認めることで、「○年○月○日まで期間を延長する」という決定を得ることができます。

準確定申告 ~4か月以内~

準確定申告とは、相続人などが被相続人の代わりに被相続人の亡くなった年の所得税の確定申告を行うことです。確定申告をするべき人が死亡した場合などには、被相続人自身が対応できないので、相続人が準確定申告をしなければなりません。被相続人に確定申告の必要がなければ、準確定申告の手続きは不要です。

相続開始を知った日の翌日から4カ月以内に税務署へ申告と納税を終える必要があります。

- 準確定申告すべき人の例:

-

- 被相続人が自営業者だった場合

- 被相続人が2か所以上から給与を得ていた場合

- 被相続人の給与額が2000万円以上あった場合

- 被相続人が400万円以上の年金受給があった場合

- 被相続人が確定申告によって還付金を受けられる場合

など。

相続税の申告・納付 ~10か月以内~

被相続人の財産を取得した際、一定額を超える場合は相続開始を知った日の翌日から10ヵ月以内に相続税の申告・納税が必要です。期限までに相続税の申告・納付ができないと、延滞税が課せられたり、税金の軽減制度が利用できなかったりといったデメリットがあります。

相続税は換金価値がある財産についてかかるのが原則ですが、墓や仏壇仏具等については例外的に相続税がかからないこととされています。

| 相続税がかかる財産の例 | |

|---|---|

| 被相続人が亡くなった時点で所有していた財産 | 現預金、不動産、有価証券、非上場株式等金銭に見積もることができるすべての財産。 日本国内に所在する財産の他、日本国外に所在する財産も対象となります。 |

| みなし相続財産 | 死亡退職金や死亡保険金などは、相続によって取得したものとみなされます。 ただし、一定の金額(500万円×法定相続人の人数)までは非課税となります。 |

| 被相続人から相続開始前3年以内に取得した財産 | 「相続等により財産を取得した者」が、被相続人が亡くなる前3年以内に被相続人から贈与を受けた財産は、課税対象となります。この場合、相続開始時の価格ではなく、贈与時の価格を相続税の課税価格に加算します。 |

| 相続時精算課税制度により贈与した財産 | 被相続人から生前に贈与を受け、贈与税の申告の際に相続時精算課税を適用していた場合、その財産は対象となります。この場合、相続開始時の価格ではなく、贈与時の価格を相続税の課税価格に加算します。 |

相続税の対象となる金額は、【3,000万円+(600万円×※法定相続人の数)】の基礎控除が設定され、この基礎控除を上回る場合は相続税の申告が必要になります。

※法定相続人の数は、相続放棄をした人がいた場合も、その放棄がなかったものとした場合の数をいいます。被相続人に養子がいる場合に法定相続人の数に含める養子の数は、実子がいる場合は1人、いない場合は2人までです。

相続税は相続人個人が受け取った財産に対し、それぞれに相続税を算出するため、相続税の申告期限である10ヶ月以内には、遺産分割協議を終えて、ひとりあたりいくらの遺産を受け取るのかを確定させておく必要があります。

遺言書がある場合は、遺産分割協議の必要はありません。

遺留分侵害額請求 ~1年以内~

2019年の民法改正前は「遺留分減殺請求」でしたが、民法改正によって2019年7月1日以降に発生した相続には「遺留分侵害額請求」に変更されました。

遺留分とは、配偶者と子どもなどの直系卑属、親や祖父母などの直系尊属にあたる相続人が、最低限相続できる権利および割合を定めたものです。兄弟姉妹や甥姪に遺留分は認められていません。遺留分が侵害されていれば、遺留分を侵害している人に対して遺留分侵害額請求を行い、遺留分を取り戻せます。

遺留分侵害額請求の期限は、相続の開始および遺留分を侵害する贈与又は遺贈があったことを知った時から1年以内とされています。その期間内に相手方に対して配達証明付内容証明郵便を送付し、遺留分侵害額請求権を行使する通知を行います。

なお、遺留分を侵害されている事実を知らなかったとしても、相続開始から10年経過すると、遺留分侵害額を請求できなくなります。

死亡保険金の請求 ~3年以内~

保険金を請求できる期限は、ほとんどの保険会社で3年(かんぽ生命は5年)としています。これは、保険法で保険金請求の時効は、支払事由(被保険者の死亡)から3年と定められているからです。ただ、事情によっては期限が経過していても請求ができることもありますので、保険会社に問い合わせて確認してみましょう。

相続登記 ~3年以内~

2021年4月、「所有者不明土地問題」を防ぐための法律が成立し、2024年4月1日から相続登記が義務化されることになりました。

相続登記の申請については、3年間の猶予期間があります。正当な理由なく不動産の相続を知ってから3年以内に相続登記をしなかった場合、過料が課される可能性がありますので注意が必要です。

相続手続きが期限内に終わらない場合のデメリット

相続手続きが期限内に終わらない場合、いくつかのデメリットが考えられます。具体的にどのようなデメリットがあるのか、みていきましょう。

税金の軽減制度などが利用できない

相続の開始があったことを知った日の翌日から10か月以内に相続税の申告・納付ができなければ、下記のような税金の軽減制度などが利用できなくなります。

- 小規模宅地等の特例

- 配偶者の税額軽減

- 農地等の納税猶予の特例

- 非上場株式等についての贈与税の納税猶予及び免除の特例

- 相続税の物納

相続税の延滞税がかかる

相続税を期限までに納付できなかった場合、納税が遅れたことによる延滞税が発生します。期限の翌日から数えて納税が完了した日までの日数に応じて計算された税額が課されます。

相続人の状況が変わる可能性がある

たとえば相続手続きが終わらないうちに相続人が認知症になったり、亡くなるなど相続人の状況が変わる場合があります。

相続人が認知症になると、認知症の相続人に代理人を立てる必要があります。相続人が亡くなった場合は新たな相続が発生し、相続人が増え、関係者が多くなります。いずれにしても相続手続きがより複雑になってしまいます。

相続手続きで困ったら専門家に相談しよう

上記のように相続手続きには、期限があるものがあり、期限を過ぎると軽減制度を利用できなかったり追徴税が課せられたりとデメリットが生じる可能性があります。相続手続きで困ったことがあれば、信託銀行や相続の専門家に相談しましょう。

三井住友信託銀行 個人企画部 清水 美帆

相続・贈与に関するお悩みは

お近くの店舗・オンラインで無料でご相談いただけます。

三井住友信託銀行では、高い専門性と豊かな経験をもった財務コンサルタントなどの専門スタッフがじっくりお客さまのご相談を承ります。

店舗でのご相談はもちろん、オンライン相談も可能です。オンライン相談であれば遠隔地にお住まいの親御様やお子様もご一緒に相談いただけます。

まずはお気軽にお問い合わせください。