養子縁組をすると相続権が発生 相続に関する養子と実子の違いとは?

養子であっても法定相続人になることはできます。一口に養子縁組といっても「普通養子縁組」と「特別養子縁組」の2つがあり、相続税法上、養子がいる場合の法定相続人の数え方には違いがあります。養子の有無で相続税の金額が異なってくるため、養子と実子の違いや養子縁組の仕組みをよく理解しておきましょう。

本記事では、普通養子縁組制度と特別養子縁組制度の違いを説明しつつ、養子の有無が相続税の金額にどのような影響を与えるのかに焦点をあてて解説します。

普通養子縁組と特別養子縁組ではどこが違う?

最初に、普通養子縁組と特別養子縁組の違いについて解説します。

普通養子縁組と特別養子縁組とは?

養子縁組とは、血縁関係にない他人同士が親子関係を結ぶことをいいます。血縁関係がない他人同士が自然に親子関係となることはありませんが、それを法的に親子関係にできるのが養子縁組の制度です。

普通養子縁組

普通養子縁組は、養親と養子が親子となるとともに、養子となったその子どもと実親との親子関係も継続されるところが大きな特徴です。そのため、普通養子縁組の場合は、「養親が亡くなったとき」「実親が亡くなったとき」のどちらも相続権が発生します。養子となる子どもが成年の場合は、普通養子縁組は同意のみで成立可能です。

しかし未成年者を養子とする際には、家庭裁判所の許可が必要です。例えば、「再婚相手の連れ子を養子にする」「子どものいない夫婦が養子縁組で迎え入れる」などが一般的なケースです。しかし、なかには孫を相続人にして財産を取得させるケースもあります。

特別養子縁組

特別養子縁組では、家庭裁判所に特別養子適格の確認と特別養子縁組成立の申し立てが必要です。家庭裁判所の決定によって成立しますが、養親や養子ともに年齢要件など、さまざまな条件を満たす必要があり、普通養子縁組よりも要件が厳格です。また、養親と養子が親子となることで養親に対する相続権が養子に発生します。

しかし、養子となった子どもは普通養子縁組と異なり「実親との親子関係が消滅する」といった大きな違いがあります。特別養子縁組は、子どもの福祉を目的とした制度でもあるため、虐待やネグレクトを受けた子どもを養子にするケースなどが見られます。

普通養子縁組と特別養子縁組の違いを比較

普通養子縁組と特別養子縁組の違いを以下の表で比較してみましょう。

| 普通養子縁組 | 特別養子縁組 | |

|---|---|---|

| 成立 | 養親・養子の同意

※未成年者を養子にする場合は、夫婦共同で養親となり、家庭裁判所の許可が必要 ※15歳以上は自分の意思で縁組ができる |

家庭裁判所の決定(原則として実父母の同意が必要) |

| 実親との親族関係 | 実親との親族関係が存続する | 実親との親族関係が消滅する |

| 相続権の発生 | 実親と養親ともに法定相続人になれる | 養親に対してのみ法定相続人になれる |

| 要件 | 養親:成年であることが必要 養子:尊属または、養親より年下であることが必要 |

養親:養親のいずれかが25歳以上の夫婦(その配偶者は20歳以上) 養子:申立時に15歳未満(2020年4月1日~6歳→15歳に引き上げ) |

| 戸籍表記 |

|

|

相続税の基礎控除額における普通養子縁組、特別養子縁組、実子の取り扱いの違い

養子を迎えると法定相続人が増えて、相続税の基礎控除額も増えることになります。ここでは、相続税の基礎控除の計算方法と、養子がいる場合の法定相続人の数え方について見ていきましょう。

相続税の基礎控除とは

相続税には、相続税の対象となる財産の価額から一定金額が控除できる「基礎控除額」があります。基礎控除の計算式は以下の通りです。

基礎控除額の計算式:3,000万円+(600万円×法定相続人の数)

相続税の課税価格を計算する際は、相続税の対象となる財産の合計額から亡くなった人の債務や葬式費用などとともに、基礎控除額の控除ができます。上記計算式を見れば、基礎控除額は法定相続人が多いほど金額が大きくなることがわかるでしょう。また、法定相続人の人数は、生命保険金・死亡退職金の非課税枠の計算にも影響を与えます。

生命保険金や死亡退職金は「みなし相続財産」と呼ばれ、相続税の課税対象です。ただし、以下の計算式で計算した非課税枠を死亡保険金、死亡退職金のそれぞれから控除できます。

死亡保険金や死亡退職金の非課税枠:500万円×法定相続人数

相続税法上の養子がいる場合の法定相続人の数え方

普通養子縁組も特別養子縁組も実子も等しく相続権を持つのが原則です。養子を迎えることは、法定相続人の増加をもたらし、基礎控除額や死亡保険金、死亡退職金の非課税枠が増えることにつながるため、相続税の節税効果があります。しかし、相続税法上において養子は、何人でも法定相続人の人数として数えられるわけではありません。

法定相続人として養子を数えることができる人数の限度が決まっています。法定相続人のなかに養子がいる場合の法定相続人の数え方が民法とは異なるため注意しましょう。

- 亡くなった人に実子がいる場合、養子を法定相続人に含めることができるのは1人まで

- 亡くなった人に実子がいない場合、養子を法定相続人に含めることができるのは2人まで

※連れ子との養子縁組、特別養子縁組については、実の子供として取り扱われますので、何人でも法定相続人の数に含まれます。

養子縁組をした場合の注意点

養子縁組をした場合は、以下のような注意点があることを押さえておきましょう。

亡くなった人が孫を養子にしていた場合

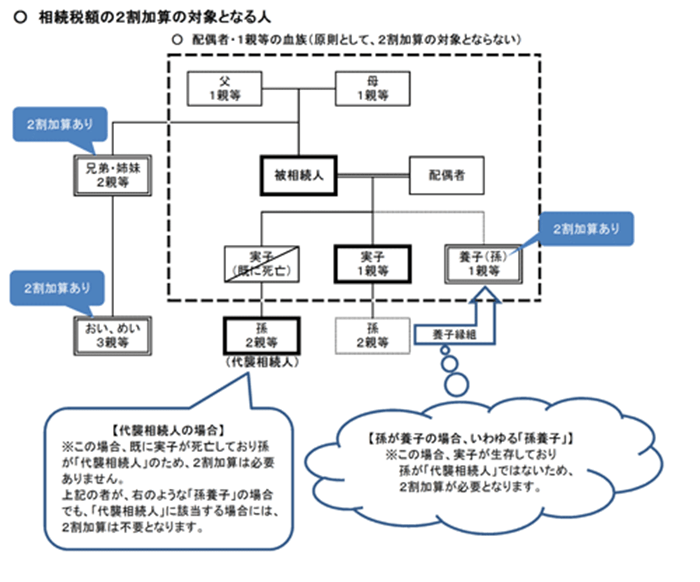

相続によって財産を取得した者が亡くなった人の父母や子どもなどの一親等の血族や配偶者以外の場合は、「相続税額の2割加算」となります。これは、相続税額(税額控除を差し引く前の金額)に20%相当額が加算される仕組みです。しかし、子どもが亡くなった人より前に死亡している場合の孫(代襲相続人となるその子どもの子ども)には、相続税額の2割加算はありません。

ここで注意したいのは、亡くなった人が孫を養子にしていたケースです。亡くなった人が死亡する前に亡くなった人の子どもが死亡しておらず、亡くなった人が孫を養子にしていた場合は、その養子(孫)には相続税の2割加算があるため、注意しましょう。

子どもや配偶者が養子縁組に協力的でなかった場合

子どもや配偶者は、法定相続人になることがわかっているため、もらえるはずの相続財産が減ることを嫌って家族が養子縁組に協力的ではないケースもあるでしょう。この場合は、遺産分割時に相続人の間でもめてしまうことも考えられます。そのため、養子縁組をする場合は、家族で十分に話し合って理解を得るようにしましょう。

場合によっては、生前に遺言書を作成し相続財産の分割割合を決めておいたり、特別に財産を贈りたいと思う人を遺言書で指定したりするなど、家族の理解が得られる対策も必要となります。節税対策だけに目を奪われることなく、家族の意見も尊重してトラブルを避ける対策を検討しましょう。

養子縁組をする人に子どもがいたり、再婚で連れ子がいたりする場合

普通養子縁組後に生まれた養子の子どもは、孫として代襲相続人となります。しかし、養子縁組前に生まれていた養子の子どもとは血縁関係が認められないため、代襲相続人になることはできません。また、再婚した配偶者に連れ子がいた場合も注意が必要です。連れ子は、その親が結婚しても自動的に法的な親子関係になることがないため、相続権が発生しません。

財産を分けたいと考えるなら、「連れ子と養子縁組する」「遺言書や生前贈与により財産を分ける」といったことを検討したほうがよいでしょう。

養子縁組と相続の問題は事前に専門家に相談してトラブルにならない対策を

養子縁組により法定相続人が増えると、相続税の基礎控除額や死亡保険金・死亡退職金などのみなし相続財産の非課税枠が増加するため、結果として相続税の節税につながります。しかし、節税目的だけを考えて短絡的に養子縁組を検討するのはおすすめできません。なぜなら、場合によっては「相続税の負担を不当に減少させる結果となると認められる場合」に該当してしまうからです。

このケースに該当すると、相続税法上の法定相続人として否認される可能性もあります。そのため、遺言書の作成や生前贈与などで財産分与を行うほうが、家族の理解が得られやすいケースもあるでしょう。養子縁組をする場合は、家族とよく話し合って理解を得るようにしてください。後々のトラブルの原因とならないように、専門家に相談しながら慎重に判断することも選択肢の一つといえるでしょう。

執筆者紹介

加治 直樹(かじ なおき)

1級ファイナンシャル・プランニング技能士、社会保険労務士

銀行にて20年以上勤務したのち、かじ社会保険労務士事務所として独立。銀行員時代は、不動産融資、資産運用、年金相談等幅広く業務を経験。現在は、労働基準監督署で企業や個人の労務相談を受ける傍ら、金融・保険・住宅ローン等をテーマにしたセミナーを開催している。

相続・贈与に関するお悩みは

お近くの店舗・オンラインで無料でご相談いただけます。

三井住友信託銀行では、高い専門性と豊かな経験をもった財務コンサルタントなどの専門スタッフがじっくりお客さまのご相談を承ります。

店舗でのご相談はもちろん、オンライン相談も可能です。オンライン相談であれば遠隔地にお住まいの親御様やお子様もご一緒に相談いただけます。

まずはお気軽にお問い合わせください。