遺産分割協議書作成の目的は?流れと注意点を解説

家族が亡くなった際に遺言書がない場合は、相続財産を民法の法定相続の割合で分割するか、特定の人が多く引き継ぐかなど、遺産分割の内容を法定相続人全員で話し合って決めなければなりません。また、分割方法や分割する割合が決まったあとは、遺産分割協議書を作成します。

しかし、遺産分割協議書を作成するにしても、「専門的な知識がなく、どのように作ればよいのかわからない」という人もいるかもしれません。そこで、今回は遺産分割協議書の作成までの流れと、作成時の注意点について解説します。

相続で遺産分割をする2つのケース

相続で遺産分割をする方法は、遺言書の有無で異なることをご存じでしょうか。ここでは、遺言書がある場合とない場合の2つのケースについて解説します。

遺言書がある場合の遺産分割

亡くなられた人が遺言書を残していた場合、原則として相続財産は遺言書の記載内容に沿って分割することになるため、遺産分割協議書の作成は必要ありません。しかし、「亡くなった人の財産を調べてみたら遺言書に記載がない財産が発見された」というケースもあります。そのような場合は、遺産分割協議書を作成して相続財産を分割する必要があります。

また、遺言書があったとしても、法定相続人で話し合って全員の同意が得られれば、遺言書と異なる割合で分割することもできます。このような場合にも、遺産分割協議書の作成が必要です。

遺言書がない場合の遺産分割

亡くなられた人が遺言書を残していない場合は、法定相続人全員で合意した内容で遺産分割協議書を作成し、相続財産を分割します。しかし、法定相続人が1人のみの場合は、他に協議する相続人がいないため、遺産分割協議書の作成は不要です。

遺産分割協議書を作成する目的とは

遺産分割協議書とは、法定相続人全員で相続財産の分割方法や分割割合を話し合い、合意した内容を記載した書面です。民法では、法定相続割合が定められているにもかかわらず、どうして遺産分割協議書を作成しなければならないのでしょうか。ここでは、民法の法定相続割合を確認しながら、遺産分割協議書を作成する目的について確認していきましょう。

民法では遺産分割の割合が決まっている

法定相続とは、民法に定める相続人の順位や相続の割合で亡くなった人の財産を引き継ぐことです。民法で定める相続人の順位や割合は、以下のように定められています。

相続人の順位

1.配偶者

亡くなった人の配偶者は、常に相続人となります。ただし、配偶者には事実婚は含まれません。

2.配偶者以外の順位

配偶者以外の順位は、以下のようになっています。

| 順位 | 相続人 | 備考 |

|---|---|---|

| 第1順位 (直系卑属) |

亡くなった人の子ども | 子どもが被相続人(亡くなった人)よりも先に亡くなっている場合は、その子どもの子ども、つまり、孫(代襲相続人)が第1順位となる |

| 第2順位 (直系尊属) |

亡くなった人の父母 | 父母が被相続人よりも前に亡くなっている場合は、祖父母、曾祖父母と上の世代の血族に遡って、相続の権利が引き継がれる |

| 第3順位 (傍系血族) |

亡くなった人の兄弟姉妹 | 兄弟姉妹が被相続人よりも前に亡くなっている場合は、その兄弟姉妹の子ども、つまり、甥(おい)や姪(めい)が第3順位の代襲相続人となる |

相続の割合

相続順位ごとの法定相続分は、以下の通りです。

| 順位 | 相続人 | 法定相続分 |

|---|---|---|

| 第1順位 | 配偶者と子ども | 配偶者:2分の1 子ども:2分の1 |

| 第2順位 | 配偶者と直系尊属(父母など) | 配偶者:3分の2 直系尊属(父母など):3分の1 |

| 第3順位 | 配偶者と兄弟姉妹 | 配偶者:4分の3 兄弟姉妹:4分の1 |

なお、子どもや直系尊属、兄弟姉妹が複数いる場合は、上記の法定相続分を人数で分けることになります。例えば、配偶者と子どもが3人といった場合なら、配偶者が2分の1、子どもは6分の1(2分の1×3分の1)といった具合です。

遺産分割協議書を作る理由

遺産分割協議書を作成すれば、法定相続の割合と異なる分割割合で相続財産を引き継ぐことができます。つまり、相続人全員で話し合って合意が得られれば、自由に分割割合を決められるということです。遺言書がある場合は、原則として遺言書記載の通りに財産を分割することになりますが、遺言書に記載がない財産があとから発覚することも少なくありません。

遺産分割協議書は、遺言書に記載がない財産があった場合にも活用できるでしょう。遺産分割協議書を作る目的は、相続人全員が合意したことを書面に残して証明することにあります。あとになって相続人同士でトラブルに発展しないようにするには、預貯金、不動産、株式といった正の財産だけでなく、借金などの負の財産についても、誰がどれだけ引き継ぐかを書面に残しておくのが賢明です。

また、亡くなった人名義の不動産の名義を変更(相続登記)する場合や、金融機関で預金を解約する場合にも、遺産分割協議書が必要となるケースがあります。

遺産分割協議とは相続人全員で遺産の分割割合を話し合うこと

遺産分割協議とは、法定相続人全員で亡くなった人の財産の分割方法や割合について話し合いをすることです。そして、上述したように法定相続人全員で話し合った結果を書面に残したものが、遺産分割協議書となります。相続財産は、民法の法定相続による割合で分割もできますが、例えば「親の介護をしたのだから相続財産を多くもらいたい」など、相続割合を巡ってもめることもあるでしょう。

トラブルに発展させないためにも、遺産分割協議では法定相続人全員が納得できるよう十分に話し合うことが大切です。

遺産分割協議書作成までの流れと注意点を併せて解説

実際に、遺産分割協議書を作成するにはどのようなことに気をつければいいのでしょうか。ここでは、遺産分割協議書作成までの流れと、作成時の注意点について解説します。

ステップ1:遺言書がないかを確認し、亡くなった人の財産を調査する

まずは、遺言書がないかを探しましょう。上述したように、遺言書がある場合は、原則として遺言書に沿って分割します。しかし、遺言書がない場合には、亡くなった人の財産を調べて財産目録を作成するなど、すべての財産を正確に把握することが必要です。相続財産は、預金や不動産など、正の財産だけとは限りません。

もしかすると、亡くなった人に借入金や未払金、保証債務などの負の財産がある可能性も考えられるため、負債の有無を確認してください。例えば、亡くなった人が会社経営者の場合は、法人の借入金の連帯保証人となっているケースもあります。他にも、友人・知人などの連帯保証人となっていないかなど、保証債務の調査も忘れないようにしましょう。

具体的な財産の調査方法としては、自宅にある通帳やキャッシュ・カードを確認する方法があります。ただし、近年は金融機関が預金通帳を発行しないケースもあるため、スマホやパソコンのアプリなどの確認も必要です。保険会社や証券会社、銀行といった金融機関から来た通知や案内を確認して、問い合わせるのもよいでしょう。

亡くなった人が不動産を所有している場合は、権利証(登記識別情報通知書)や固定資産税の納税通知書などで確認できます。また、亡くなった人が子どもや孫の口座名義で金融機関へ預金していた場合は、注意が必要です。実際にお金を捻出した人と、通帳の名義が異なる預金口座を「名義預金」といいます。

本人名義ではない預金を見つけた段階では、相続財産に含まれるのか、過去に贈与した財産なのか、判断が難しいケースもあるでしょう。しかし、基本的に名義預金だった場合は、亡くなった人の相続財産とみなされるため、注意が必要です。判断が難しい場合には、専門家への相談を検討してください。

ステップ2:法定相続人を確定する

相続財産の調査が完了したあとは、法定相続人が誰なのかを確認しましょう。法定相続人の確認には、亡くなった人の出生から亡くなるまでの戸籍謄本が必要です。金融機関で亡くなった人の預金口座を解約する際や、法務局で不動産の名義を変更する際には、法定相続人が誰であるかを確認できる戸籍謄本と遺産分割協議書が必要になる場合があります。

例えば、亡くなった人が再婚していて、前の配偶者との間に子どもがいる場合は、その子どもも法定相続人となるため、注意しましょう。前の配偶者の子どもとトラブルになることが予想される場合や、連絡が取れない場合は、遺産分割の話し合いができないケースもあります。自分たちで解決したり、法定相続人の確定が難しかったりする場合は、まず専門家に相談することが大切です。

ステップ3:遺産分割協議を行って相続割合を決める

次は、相続割合を決めていきます。相続割合は、法定相続人全員の合意が得られれば、法定相続分ではなく、自由に決めることが可能です。例えば、持ち家などの不動産があり、同居の家族がいる場合は、不動産の持ち分についてよく検討する必要があるでしょう。亡くなった人と同居し、日ごろから世話や介護をしていた相続人がいる場合は、相続割合などでトラブルになるケースが多く見られます。

また、亡くなった人が事業を行っていた場合は、不動産を売却すると事業の継続が困難になることがあるため、事業の後継者の分割割合などでトラブルになることも少なくありません。さらに、認知症の人や未成年者が相続人にいる場合は、成年後見人や特別代理人を家庭裁判所で選任する手続きが必要となり、時間がかかります。

遺産分割協議で反対する相続人がいると、話がまとまらないため、遺産分割協議書が作成できません。遺産分割協議が相続人間で合意できない場合は、家庭裁判所で遺産分割調停を行ったり、遺産分割を決める遺産分割審判を行ったりする方法があります。場合によっては、弁護士などの専門家に相談する必要があるでしょう。

ステップ4:遺産分割協議書を作成する

遺産分割の話がすべてまとまったあとは、遺産分割協議書を作成します。作成の際は、相続人全員の自署と実印の押印が必要です。法定相続人を証明する戸籍謄本や、法定相続人全員の印鑑証明書も、遺産分割協議書とともに保存しておきます。相続税の申告期限は、相続開始を知った日の翌日から10ヵ月以内です。

相続税の申告と納付が遅れると、延滞税や加算税がかかるため、早めに遺産分割協議書を作成し、相続税の申告の準備をしましょう。なお、遺産分割をする際は、二次相続に備えた対策も必要です。また、遺産分割協議書で「相続財産を相続しない」という取り決めをしても、相続放棄をしたことにはなりません。

相続放棄を希望する場合は、相続開始を知った日から3ヵ月以内に家庭裁判所で相続放棄の申述をしてください。何もせずにそのままにしておくと、単純承認(正の財産、負の財産すべての財産を相続する)を選択したことになります。

遺産分割協議書を作成するには?

具体的に、遺産分割協議書を作成する方法について見ていきましょう。

遺産分割協議書に記載すべき内容

遺産分割協議書には、以下の事項を記載します。

- 1.亡くなった人の最後の住所、死亡日、氏名

- 2.相続人全員が分割方法や分割割合について合意している旨の内容

- 3.分割する相続財産の具体的な内容

- 4.相続人全員の住所、氏名、押印(実印)

遺産分割協議書の書式は、決まっていないため、任意の書式で作成して問題ありません。パソコンで作成することも手書きで作成することも可能です。どちらで作成する場合も、法定相続人の住所や氏名は自署しましょう。

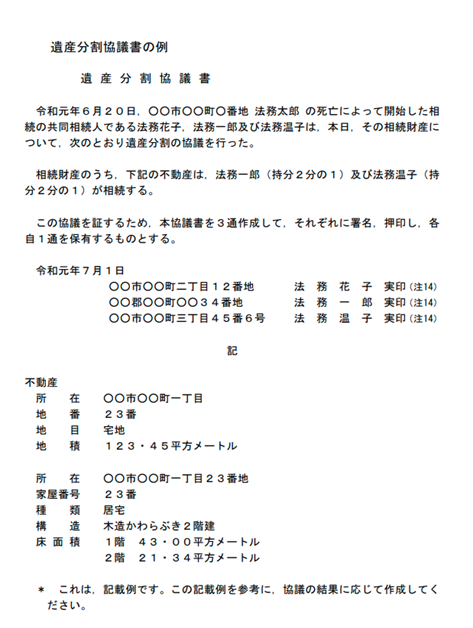

不動産がある場合には?法務局のひな型を紹介

法務局が公表している遺産分割協議書の記載例を見てみましょう。

遺産分割協議書には、相続財産を具体的、かつ特定できるように記載します。例えば、不動産の場合、登記されている「所在地」と実際の住居表示が異なることが多いですが、登記事項証明書(不動産謄本)の記載通りに記載するのがよいでしょう。また、銀行預金などを記載する場合は、「銀行名」「支店名」「預金の種類」「口座番号」「口座名義」を記載します。

預金残高は、利息などが付くと金額が変わってしまうため、記載しなくても問題ありません。遺産分割協議書は、相続人が各自1通ずつ保有するのが原則です。そのほかにも、亡くなった人の預金口座を解約、または名義を変更する場合は、遺産分割協議書を金融機関ごとに提出する場合があります。不動産の名義変更をする際にも必要となるため、複数枚作成しておくのがよいでしょう。提出の際に原本は還付してもらうことも忘れないでください。

また、「法定相続情報証明制度」を利用するのも選択肢の一つです。法務局に戸除籍謄本等一式と作成した法定相続情報一覧図(相続関係図)を添付して申請すれば、登記官が確認したことを証明する認証文を付した一覧図の写しを無料で複数枚交付してもらえます。かさばる戸除籍謄本の束を何度も出し直す必要がなくなる点は、メリットです。

遺産分割協議書を作る際には専門家に相談することも検討

遺産分割協議書の作成は、個人でもできますが、相続によっては慣れない戸籍謄本の取得に時間がかかることも多く、手間がかかります。不動産の名義変更などは、専門的な知識が必要となるため、司法書士などの専門家に依頼する人も多いかもしれません。不動産の名義変更をしないまま、相続人が亡くなると、新たな相続人が増えてしまうため、手続きはさらに難しくなります。

また、二次相続に向けた対策や相続税の申告の手続きには、専門的な知識が必要となるため、専門家に相談するのがおすすめです。自分で遺産分割協議書の作成が難しい場合は、信託銀行の遺産整理業務を利用すれば安心です。信託銀行で相談すれば、専門家のアドバイスを受けながら、遺産分割協議書の作成をスムーズに進めることができるでしょう。

執筆者紹介

加治 直樹(かじ なおき)

1級ファイナンシャル・プランニング技能士、社会保険労務士

銀行にて20年以上勤務したのち、かじ社会保険労務士事務所として独立。銀行員時代は、不動産融資、資産運用、年金相談等幅広く業務を経験。現在は、労働基準監督署で企業や個人の労務相談を受ける傍ら、金融・保険・住宅ローン等をテーマにしたセミナーを開催している。

相続・贈与に関するお悩みは

お近くの店舗・オンラインで無料でご相談いただけます。

三井住友信託銀行では、高い専門性と豊かな経験をもった財務コンサルタントなどの専門スタッフがじっくりお客さまのご相談を承ります。

店舗でのご相談はもちろん、オンライン相談も可能です。オンライン相談であれば遠隔地にお住まいの親御様やお子様もご一緒に相談いただけます。

まずはお気軽にお問い合わせください。