生前贈与に関する2つの税制改正

2023年度の税制改正により、2024年1月1日からの生前贈与のルールに関して大きな改正がされました。今回の改正は、富裕層だけでなく多くの家庭に影響が出るため、改正点をしっかりと確認しておきましょう。

相続時精算課税

今回の税制改正により、贈与された財産の総額が2,500万円までは贈与税が非課税になる「相続時精算課税制度」について、2024年1月1日以降、年110万円の基礎控除の枠が追加されます。

これまでは、少額の贈与であっても申告しなければならなかったため、敬遠する方もいた相続時精算課税制度ですが、110万円までであれば贈与税がかからず申告も不要であるため、利便性が高まったといえるでしょう。

相続時精算課税制度における、今回の改正による変更点やメリットについては以下をご確認ください。

| 改正前 | 改正後 | |

|---|---|---|

| 控除 | 特別控除 | 基礎控除+特別控除 |

| 控除額 | 特別控除分 累計2,500万円 | 基礎控除分 毎年110万円 + 特別控除分 累計2,500万円 |

| 贈与税の計算方法 | 贈与額から累計2,500万円を引き、超える部分に対して一律20%で課税 | 贈与額から年110万円を除き、累計2,500万円を超える部分に対して一律20%で課税 |

| 贈与時の申告 | 申告必要 | 贈与額が基礎控除を超える年は申告が必要 |

| 相続財産への加算 | 制度適用後の全ての贈与額を加算 | 制度適用後の、年110万円を除いた、全ての贈与額を加算 |

| 相続時の評価額 | 贈与時点の評価額 |

贈与時点の評価額

※ただし土地・建物が災害により一定の被害を受けた場合は再評価する |

暦年課税

今回の改正で、暦年課税に関し、相続税の課税対象になる生前贈与の加算期間が、現行の3年以内から7年以内に延長されました。この生前贈与の加算は、相続や遺贈で財産を取得した人に死亡日以前に贈与した財産について、相続の際に相続財産に持ち戻すといったものです。暦年課税の基礎控除110万円以下の贈与であっても対象となります。なお、先ほどご説明した相続時精算課税制度の新しい基礎控除枠である毎年110万円の非課税分は生前贈与加算の対象外となります。

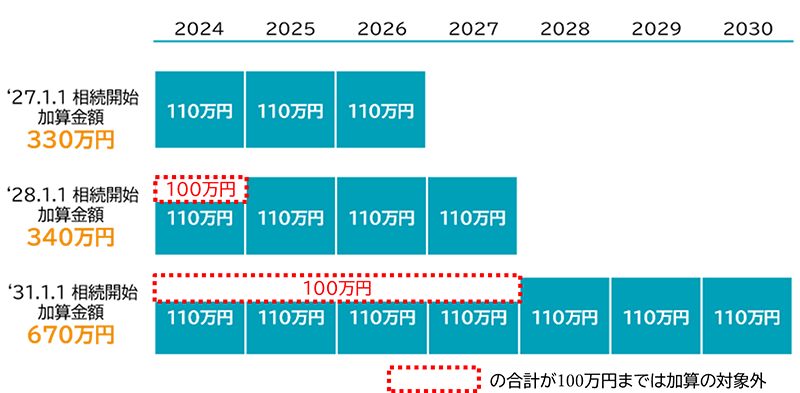

ただし、暦年贈与の相続時の加算は段階的に適用され、延長された4年分の贈与については、総額で100万円の控除を受けることができます。

加算のイメージ

相続時精算課税と暦年課税は慎重に比較検討を

今回の改正により、相続時精算課税はより使い易く、暦年課税はより注意が必要となりましたが、安易にどちらかが良いといえるものではありません。例えば相続時精算課税制度で、不動産を贈与したが、贈与時の評価額から大きく下落してしまい、相続税の観点からみると贈与しなければ良かったなどということも考えられます。

そのため、今回の改正により、これまで以上に、両者を比較検討して利用していくことが大切になりました。そして比較検討するにあたって、ポイントとなるのが、贈与をする目的です。

例えば、贈与をする目的が、お孫さまなどの教育の援助であれば、今回期限が延長された教育資金の一括贈与に係る贈与税の非課税措置を利用するのも1つです。

さらに、生前贈与については、相続税の負担を抑える効果に目が行きがちですが、贈与する側の財産状況や老後の生活設計に合わせて検討する必要があります。贈与をしすぎて、ご自身の老後生活が苦しくなってしまったといった事態になりかねません。

なお、税制は変わる可能性があることや相続時精算課税制度を利用したら、その後暦年贈与は適用されなくなることにも注意が必要です。

まずは、ご自身の事情や想いに合った対策が何かを考えるために専門家に相談すると良いでしょう。

三井住友信託銀行 人生100年応援部 辻内 喬之

相続・贈与に関するお悩みは

お近くの店舗・オンラインで無料でご相談いただけます。

三井住友信託銀行では、高い専門性と豊かな経験をもった財務コンサルタントなどの専門スタッフがじっくりお客さまのご相談を承ります。

店舗でのご相談はもちろん、オンライン相談も可能です。オンライン相談であれば遠隔地にお住まいの親御様やお子様もご一緒に相談いただけます。

まずはお気軽にお問い合わせください。