当社住宅ローンをご利用中のお客さま向け

変動金利コースの金利が上がったら返済額はどうなる? 返済額変更のルールをおさらい!

住宅ローンの金利に影響を与える長期金利や短期金利の行方に注目が集まっています。欧米諸国の利上げや国内外の物価上昇などを背景に、日本銀行がこれまでの金融緩和政策を見直すのでは、と新聞やニュースで取り上げられることも増えました。

こうした情報に触れるたび、この先のご自身の住宅ローンの金利がどうなるか、心配に思われる方も多いのではないでしょうか。

この記事では、既に当社住宅ローンをご利用の方に、主に変動金利コースの金利変更のルールや返済額変更のルールを改めてご説明します。また、金利が上昇した場合の対処方法などについてもあわせてみてみましょう。

※本稿は、三井住友信託銀行発足(2012年4月)以降の住宅ローンの商品内容に基づいて解説しています。旧行でお取り扱いしていた商品とは異なる場合もありますのでご注意ください。

まずは金利コースを確認しましょう

住宅ローンの金利コースは、大きく分けて2つあります。半年ごとに金利を見直す「変動金利コース」と、ご選択された一定期間、金利が固定される「固定金利コース」です。それぞれ金利変更のルールや返済額変更のタイミングが異なりますので、住宅ローンをお借り入れになった際、ご自分がお選びになったのはどのコースか確認しておきましょう。

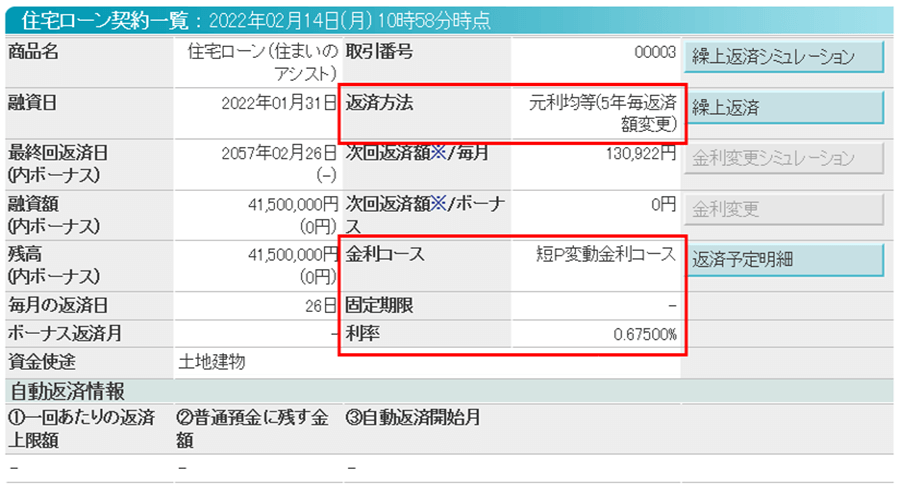

金利コースの確認方法

金利コースの確認には、三井住友信託ダイレクト(インターネットバンキング)が便利です。現在適用になっているお借入利率もご確認いただけます。

また、あわせてご確認いただきたいのは「返済方法」です。「元利均等返済方式」か、「元金均等返済方式」かで、返済額変更のルールが異なりますので、ご自分がどちらを選ばれているかも改めてご確認ください。

※画面はイメージです。実際とは異なる場合やお客さまによって異なる場合があります。

住宅ローンお借入時に三井住友信託ダイレクトをお申し込みになって以来、「インターネットバンキングを一度も利用したことがない」というお客さまは、まずは初期登録(こちら)からお願いいたします。

三井住友信託ダイレクトのお申し込みをご希望の方はこちらをご覧ください。

ご返済予定表での確認方法

インターネットバンキングをご利用いただかない場合は、ご返済予定表でご確認いただくことになります。変動金利コースをご利用の場合は、ご返済予定表を年に2回ハガキでお送りしています。固定金利コースをご利用の場合は、ご選択された固定期間中のすべての返済予定を封書でお送りしています。お手元にはどちらが届いているでしょうか。

変動金利コースの仕組み

一般に、住宅ローンの金利は、変動金利コースの方が固定金利コースよりも低いことが多いため、当社でも変動金利コースを選ばれるお客さまが多い傾向にあります。そこでここでは変動金利コースの仕組みについて、固定金利コースと比較しながら解説します。

金利変動のルール

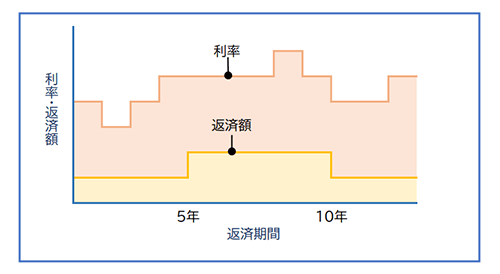

固定金利コースでは、お客さまがお選びになった期間(2年・3年・5年・10年・15年・20年・30年)中は、金利の見直しがなく、返済額の変更はありません。

これに対して変動金利コースでは、4月1日、10月1日の年2回、利率の見直しを行い、6月、12月の毎回のご返済日からそれぞれ新利率となります。基準日が4月1日の場合は7月の毎回のご返済分から、10月1日の場合は翌年の1月の毎回のご返済分から新しいお借入利率で計算された利息でご返済いただくことになります。

ただし、元利均等返済方式をご利用の場合、返済額の見直しには別途ルールがあります。それが「5年毎返済額見直し方式」と「125%上限方式」です。*

*元利均等返済方式をご利用のお客さまでも、「5年毎返済額見直し方式」と「125%上限方式」の適用がなく、金利見直しの都度、返済額見直しを行う契約をご選択された方もいらっしゃいます。

5年毎返済額見直し方式

元利均等返済方式をご利用の場合、返済額はお借り入れいただいた年を起点として5年ごとに見直しされるので、5年間の返済額は一定です。金利が上がっても返済額は増えず、金利が下がっても返済額は減りません。お借入後5回目の10月1日を経過した翌年の1月の毎回のご返済分から新しい返済額での返済が始まり、以降は5年ごとに見直しされます(お借入当初から変動金利コースをご利用で、元金据え置きのない場合)。

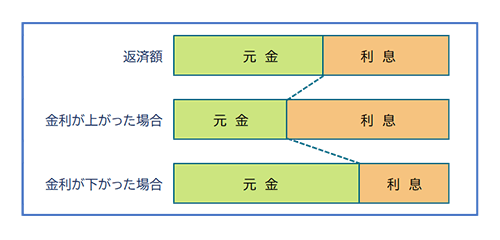

次のご返済額変更までの間に金利が変わり、借入利率の変更が行われた場合には返済額自体は変更せず、返済額に占める元金と利息の内訳を変更します。借入利率が引き上げられた場合は、その後の毎回返済額に占める利息の割合が増えることとなり、元金の返済額は利息が増えた分だけ減少します。

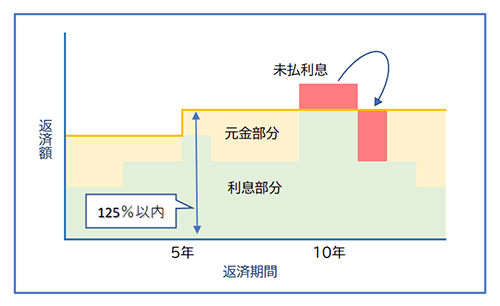

125%上限方式

5年目の返済額見直しの際には新返済額を再計算しますが、年2回の金利の見直しを受けて返済額が大きくなる場合でも、新返済額は前回までの返済額の125%が上限となります。そのため、金利が急に上昇したからといって、すぐに毎月の返済額が増えるということはありません。

元金均等返済方式をご利用の場合や、固定金利コースをご選択の場合は、「5年毎返済額見直し方式」も「125%上限方式」もありません。元金均等返済方式であれば、年2回の金利見直しのルールどおりに返済額が変更されますし、固定金利コースは、ご選択された特約期間の終了時に再度選択した金利コースに応じたお借入利率が適用され、返済額が変更されます。

変動金利コースの注意点

「5年毎返済額見直し方式」や「125%上限方式」により返済額の変更を制限しますので、毎回の返済額全てが利息分の返済となったり、毎回の返済額では返済が必要な利息額に足りなくなってしまうこともありえます。このように毎回の返済額で払いきれない利息額を未払利息といいます。未払利息が発生した場合の毎回の返済に充当される順序は、未払利息→毎回発生する約定利息→元金の順になります。

元金の返済が予定どおり進まず、元金や利息の返済が最終回返済日まで持ちこされる場合、最終回の返済額に加算してお支払いいただきますので、最終回の返済額が大きく膨らむ可能性があります。

金利が上昇した場合の対処方法とは

世の中の金利が上がり、変動金利コースの金利も上昇した場合、実際の返済額はどのくらい変わるのでしょうか。また返済額を増やさないためにどのような対処方法がとれるか具体的に考えてみましょう。

返済額の増加分に注目

実際に今お借り入れの方の返済額がどのくらい増えるのか、具体的にみてみましょう。

(例)2019年10月に借入金額4,000万円、借入期間35年、変動金利コース 年0.475%でお借り入れのお客さまの場合

お借り入れから5年後に年0.5%借入利率が上がり年0.975%になった場合、月々7,769円、年間93,228円返済額が増加します。

同じく5年後に年1.0%上がり年1.475%になった場合は、月々15,895円、年間190,740円増加します。

| ①毎月返済額 | ②年間返済額 |

|---|---|

| 103,393円 | 1,240,716円 |

| ③毎月返済額(増加額③-①) | ④年間返済額(増加額④-②) |

|---|---|

| 111,162円(7,769円) | 1,333,944円(93,228円) |

| ⑤毎月返済額(増加額⑤-①) | ⑥年間返済額(増加額⑥-②) |

|---|---|

| 119,288円(15,895円) | 1,431,456円(190,740円) |

いかがでしょうか。増加した金額の負担を大きく感じられるか、それほどでもないと思われるか、人それぞれでしょうが、いずれの場合も125%上限方式が適用になるほどの増加額にはなりません。

返済額の上昇を抑えるには「一部繰上返済」が効果的

住宅ローンの返済途中で金利が上昇すると、総返済額が増え、毎月の返済額も増えることになります。返済額を増やさないようにするためにまずは「一部繰上返済」を検討してみてはいかがでしょうか。

前項の例でも、金利が上がる5年目に一部繰上返済を行うと、その後の毎月返済額を抑えることが可能です。年0.5%上昇の場合、150万円を一部繰上返済すると毎月の増加分7,769円を2,961円に抑えることができるほか、総返済額を230,635円圧縮することが可能になります。

(例)2019年10月に借入金額4,000万円、借入期間35年、変動金利コース 当初5年間 年0.475%、5年目以降年0.975%。5年目に150万円を返済額変更方式で一部繰上返済した場合

| ①毎月返済額 |

|---|

| 103,393円 |

| ②一部繰上返済なし(増加額②-①) | ③一部繰上返済した場合(増加額③-①) |

|---|---|

| 111,162円(7,769円) | 106,354円(2,961円) |

住宅ローンに付帯した保険を活かす

住宅ローンお借入時、疾病保障特約にご加入されている場合はまた別の考え方をすることもできます。お借入時期によって保障の対象や内容は異なりますが、概ねガンなどの疾病に罹患された場合に、住宅ローンの返済を保険金によってカバーすることができるようになっています。

また、当社では原則として住宅ローンをご利用のすべてのお客さまに、団体信用生命保険にご加入いただいています。これは死亡または所定の高度障害になったときに、保険金で住宅ローンを完済するもので、保険の付帯にあたりお客さまの費用負担がありません。

つまり一定程度の負担ないし負担ゼロで保険が付帯された状態になっているので、あえて繰上返済を行わず、住宅ローンの残高を維持するという考え方です。

ただしこの場合でも、金利が大きく上昇するような局面になれば毎月返済額に影響がでますので、注意が必要です。

金利コースの切り替えも選択肢のひとつ

金利が継続的に上がるのを防ぐために金利コースを変更する、という方法も考えられます。

固定金利コースでは、選択した特約期間終了時まで金利コースを変更することはできませんが、変動金利コースは毎月のご返済日に金利コースを変更することが可能です。

金利コース変更の手続きは、インターネットバンキングによる方法(手数料無料)と、書面の郵送による方法(手数料11,000円(税込み))があります。詳しくはこちら

変動金利コースから変更する際に適用される金利は、店頭表示金利(こちら(住宅ローンをご利用中のお客さま用))から、金利引下幅を差し引いた金利となります。お客さまごとに異なりますので、金利引下幅についてはご契約内容をご確認ください。

ただし、15年以上大きな動きがなかった変動金利コースに比べて、固定金利コースは近時上昇を続けているため、固定金利コースに切り替えた場合は毎月返済額が大きく増える可能性があります。それでもその先の金利上昇は抑えられるため、毎月返済額の増加が許容できるようであれば金利コース変更は選択肢のひとつになるでしょう。

金利上昇時にあせらずに済むようにまずは確認してみましょう

給与が上がる実感もないまま、物価が上がり、金利も上がると聞くと、住宅ローンの返済額はどうなるのかと不安に思うこともあるでしょう。

まずはどの程度までの返済額の増加であれば家計を圧迫せずに済むのか確認し、改めて以下のポイントについて検討してみましょう。

- 一部繰上返済をするとしたらどの程度の金額が用意できるか

- 住宅ローン減税の適用は受けているか

- 住宅ローンに付帯している保険はあるか

- 金利コースを変更した場合はどうか

一部繰上返済や金利コースの変更には手数料無料のインターネットバンキングをぜひご利用ください。

- ※返済額の試算はいずれも概算のため、実際の返済額と異なることがあります。

- ※金利は過去のものであり、現在のものとは異なります。また本稿は将来の金利動向を示唆するものでもありません。