はじめての外貨預金 外貨預金ってなに?

外貨預金ってなに?

外貨預金とは?

外貨預金とは、その名のとおり、海外の通貨(=外貨)で預金することです。お利息も外貨での受け取りとなります。

円換算では元本割れする場合もありますが、外貨建てでは元本が保証されており、分かりやすい商品性です。

当社の外貨預金は、円貨から米ドルやユーロなどの外貨に交換して預金ができます。また、他行から外貨資金を送金して預金することもできます。

外貨建て現金、外貨建て小切手、外貨建てトラベラーズ・チェックによるお預け入れ・払い戻しはできませんので、ご注意ください。

外貨預金の特徴

海外の通貨で預金するため、

- 1日本とは異なる海外の金利での運用となります。(金利)

- 2日々変動する為替レートの影響を受けます。(為替変動)

外貨預金の二大特徴である「金利」と「為替変動」について、詳しく見ていきましょう。なお、計算例では税金および手数料等は考慮していません。

-

特徴01金利

海外の好金利で運用が可能です!

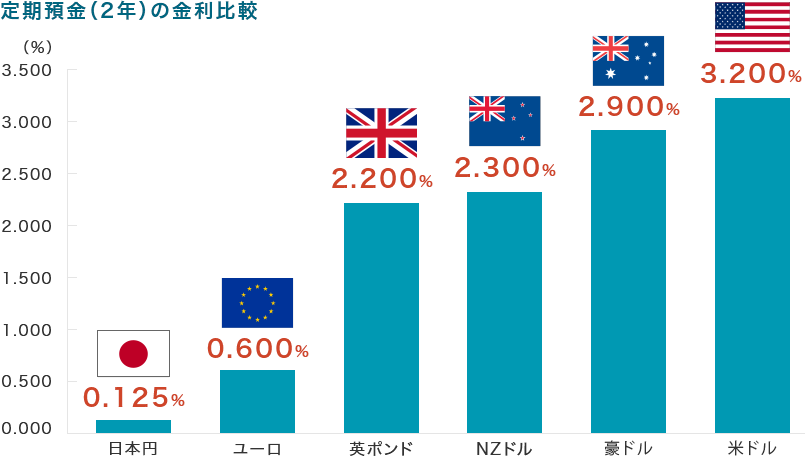

当社取扱の外貨定期預金(2年)の金利は以下のとおりです。

(最新の金利についてはこちらでご確認ください。)

- ※米ドル・豪ドル・ユーロ・英ポンド・NZドルは、2024年12月30日現在の外貨革命(2年)金利

- ※日本円は、2024年12月30日現在のスーパー定期(2年)金利

- ※金利が変更となり、金利差が縮小または金利が逆転する可能性があります。

海外は、日本と比較して相対的に金利が高いです。

外貨で預金することで、より好金利での運用が期待できます。たとえば、1万米ドルを外貨定期預金(期間:2年、金利(税引前):年3.200%)へ預け入れた場合、以下のイメージ図のようになります。

上記の例では、2年後、640米ドルの利息(税引前)を受け取ることができます。

仮に1米ドル=150円だった場合、円換算して96,000円相当の利息(税引前)を受け取れることになります。現在の円定期預金では利息(税引前)3,750円(※)となり、円の金利と比較して、海外の金利の高さがうかがえます。

(※)150万円を円定期預金(期間:2年、金利(税引前):年0.125%)に預けた場合

-

特徴02為替変動

預入時と払戻時の為替レートの差によって、為替差益 or 為替差損が生じます。

まずはじめに、外貨で預金をする(円貨から外貨に預け入れる)場合、円貨を外貨に交換するための交換レートが必要になります。この交換レートのことを「為替レート」と呼んでいます。

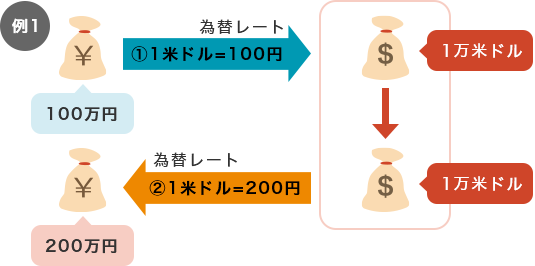

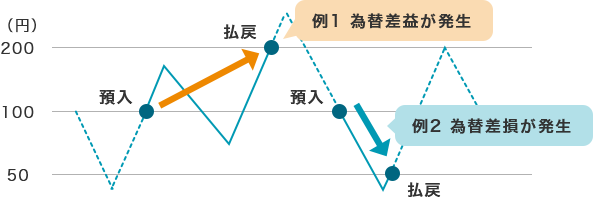

為替レートの変動により何が起きるのでしょうか。まずは以下の図をご覧ください。なお、計算例では金利、税金および手数料等は考慮していません。

例1では、為替レートが1米ドル=100円の時に、100万円を米ドルへ預け入れ、1米ドル=200円の時に円貨へ払い戻したケースを表しています。

為替レートが①から②へ変動したことにより、100万円で預け入れた資金が200万円に増えました。当初預け入れた金額より増加した分(=100万円)が為替差益ということになります。

次に、以下の例を見てみましょう。

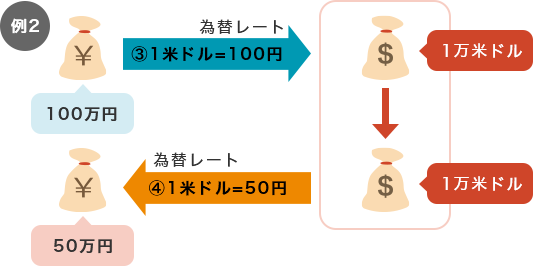

例2では、為替レートが1米ドル=100円の時に、100万円を米ドルへ預け入れ、1米ドル=50円の時に円貨へ払い戻したケースを表しています。

為替レートが③から④へ変動したことにより、100万円で預け入れた資金が50万円に減っています。当初預け入れた金額より減少した分(=50万円)が為替差損ということになります。

例1と例2で異なるのは、払戻をする際の為替レート(②、④)だけです。

例1も例2も預入時の為替レートは1米ドル=100円と同じですが、払戻時の為替レートが例1の場合は円安方向へ、例2の場合は円高方向へ変動したことにより、為替差益および為替差損が発生しています。(円高・円安について詳しく知りたい方はこちらへ)

本例から、預入時よりも払戻時の為替レートが円安になると為替差益が、円高になると為替差損が発生することが分かります。

例1、2をグラフで表すと以下のようになります。

一言ポイント

外貨預金で運用する際は、「円高時に預入・円安時に払戻」を意識することで、為替変動での利益を狙うことができます!

以上、外貨預金の特徴である「金利」と「為替変動」について説明をしてきました。

もうお気づきかもしれませんが、

- 海外の「金利」は、日本の金利と比べると相対的に高くなっています。

- 「為替変動」は、為替差損に注意が必要ですが、タイミングをうまく捉えることで、為替差益を期待することができます。

また、為替レートが円高になったとしても、金利を積み上げることで、為替変動の不安を和らげることができます。

一言ポイント

外貨預金は、好金利という特徴に加え、円預金にはない為替変動による利益を期待できる商品です。これらの特徴を理解した上で、外貨預金での資産運用を検討してみましょう。

外貨を保有する意義とは?

「外貨預金の特徴」で、外貨預金には好金利や為替差益の魅力があることを説明しました。

しかし、皆さんの中には、「為替変動は怖いし、日本に住んでいるんだから円だけ持っていればいいのでは?」 「海外旅行も滅多に行かないから為替レートの変動なんて関係ない!」とお考えの方も多いのではないでしょうか。

実は、私たちの生活は常に為替変動の影響を受けているのです。

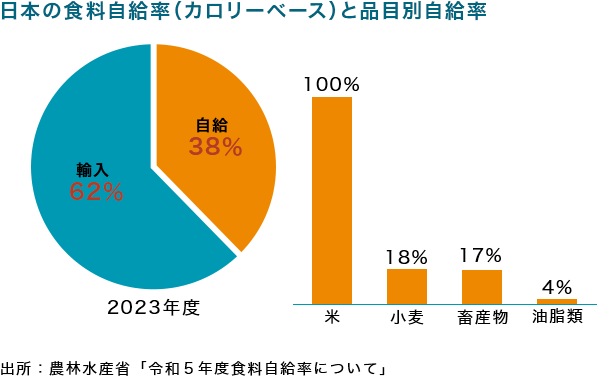

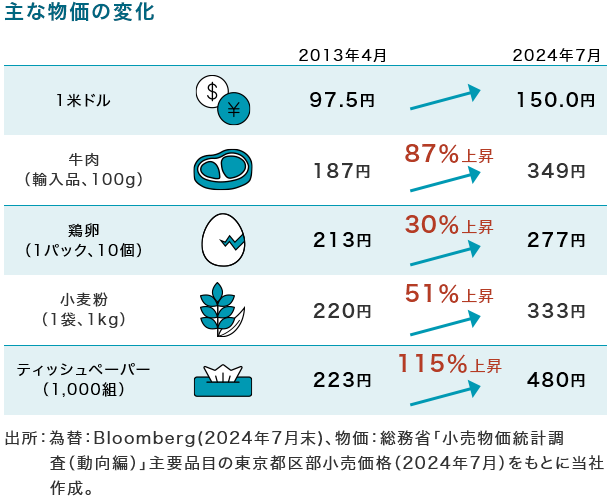

まずは、下の図をご覧ください。

私たちが暮らす日本では、食料やエネルギーを始め、多くのものを海外からの輸入に頼っています。

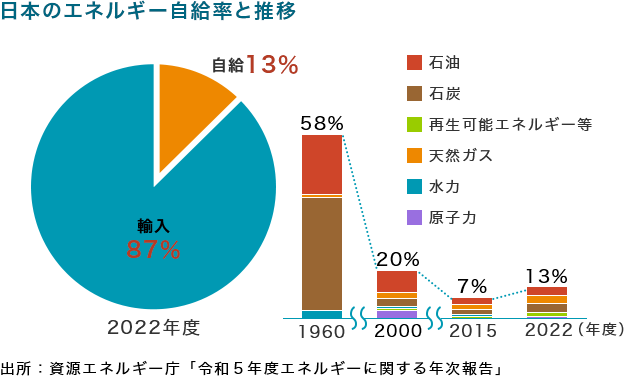

海外からモノを輸入するわけですから、その時の為替レートによって支払う円貨額が変動します。以下のイメージ図のように、円安が進むと輸入品の価格は値上がりすることになります。

実際の為替変動と物価の変化を確認してみると、円安が進んだことで物価も上昇していることが分かります。

みなさんも、為替変動により、海外から輸入している牛肉の値上がりを経験されたことはありませんか?

また、一見、為替変動の影響を受けないと思われる国産牛であっても、輸入した飼料の値上がりによって、価格は上昇しやすくなります。

このように、私たちの生活は為替変動の影響を大きく受けているのです。

一言ポイント

為替レートが変動すると、支払わなければいけない円貨額も変動します。例えば、円安になると輸入品の価格は上昇し、家計を圧迫してしまうことになるのです。

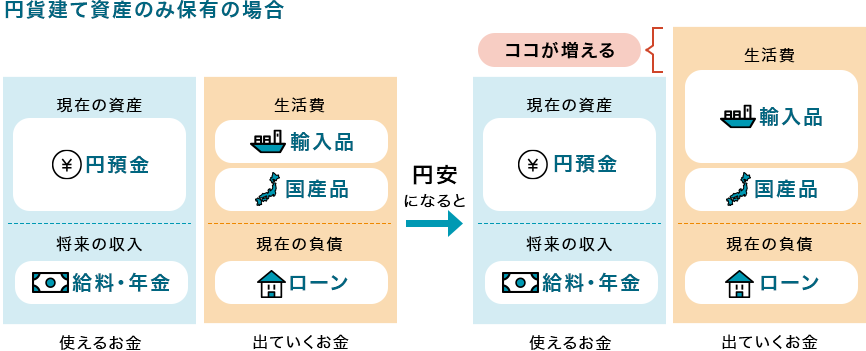

為替変動による輸入品の価格変動を考えた場合、円貨建て資産しか保有していないと、どうなるのでしょうか。

上記の図のように、円安になると、輸入品の値上がりによって「出ていくお金」が増えてしまい、家計を圧迫することになります。

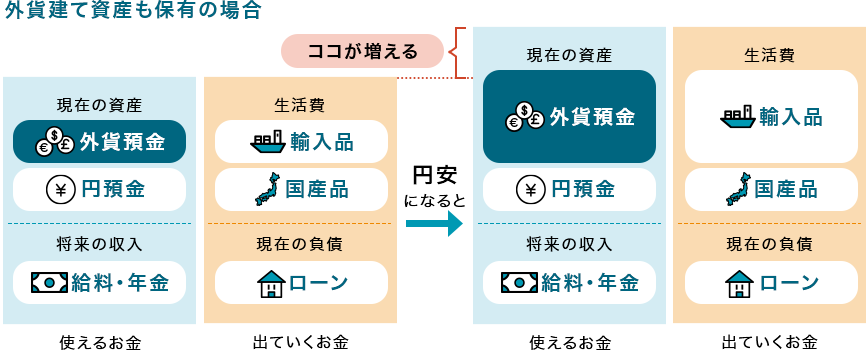

では、円貨建て資産に加えて、外貨建て資産も保有していた場合はどうなるのでしょうか。

上記の図のように、円安になると、「出ていくお金」の増加を、「外貨預金」の為替差益でカバーすることが期待できます。これこそが、外貨建て資産を保有する意義なのです。

尚、円高になった場合は、外貨預金の為替差損が発生しますが、同時に輸入品の価格も下がるため、「使えるお金」と「出ていくお金」の両方が減少することになります。

一言ポイント

円貨建て資産だけでは為替変動に柔軟に対処することができません。 為替レートは日々動いていますので、円安・円高の双方に備えておくことが重要です。円貨建て資産だけではなく外貨建て資産を組み合わせて保有することで、将来の生活へ備えましょう!!

為替が動く要因とリスクについて

為替が動く要因

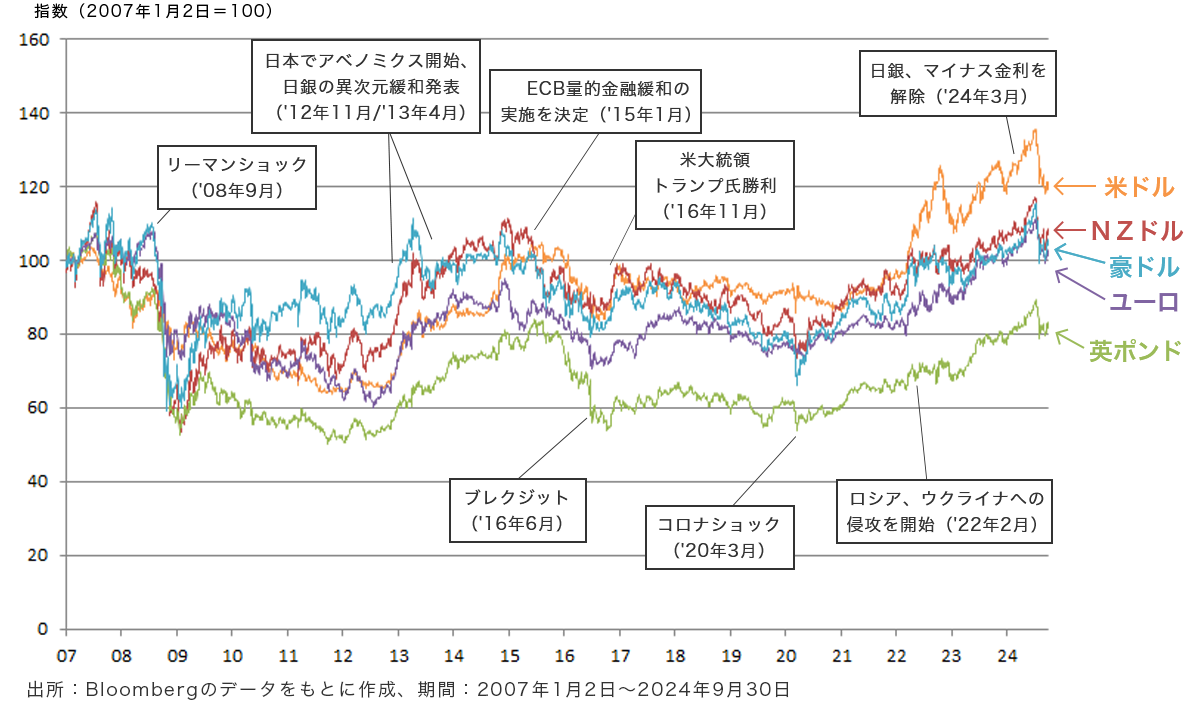

以下のグラフは、過去の為替レートの推移です。(横軸は時間(年)、縦軸は指数を表しています。)為替レートは日々刻々と変動していますが、為替レートの変動要因とは一体何でしょうか?

上のグラフを見てみると、大きく為替レートが動いているところでは、リーマンショックや金融緩和開始等の大きな経済イベントが発生していることがよくわかります。

為替レートとは、異なる国の通貨を交換する際の交換レートですので、日本だけではなく各国の状態が影響し合い、複合的な要因で動きます。

具体的には以下の表をご確認ください。

| 主な為替変動要因 | |

|---|---|

| 金利情勢 | 各国の金融政策など |

| 経済指標 | 貿易収支、GDP、雇用統計など |

| 為替介入 | 中央銀行が外国為替市場で実施する通貨の売買取引 |

| 有事・心理 | テロ、紛争など |

日本でアベノミクスが始まった頃の為替レートの動きを見てみましょう。

どの通貨に対しても「円安」に推移しています。これは上記の表の「金利情勢」が大きく関わっています。

資産運用をする時、できるだけ高い金利で運用できたほうが良いですよね。一般的に、金利が高い国の通貨は、高い金利を目当てに資金が集まりやすくなり、通貨価値が高くなる傾向にあります。

アベノミクスでは、異次元緩和を行ったことで円の魅力が低下し、円が買われなくなりました。つまり円の価値が低くなる「円安」状態になったのです。

※もちろん金利だけでなく、その他の要因も考えられます。

ただし、金利が高い・低いからといって、必ずしもこのような動きになるわけではありません。その国の経済の状況や物価の安定度合いなどの状況(経済指標)によっては、金利が高くても買われないことも大いにありえます。為替レートの動向を考えるには、様々な要因を総合的に考える必要があるのです。

一言ポイント

為替レートの今後の動向を考える際には、今後起こりうることや各種経済イベント等にアンテナを張っておく必要があります。

各国が発表する経済指標の結果によっても為替レートは動きます。経済指標であれば、事前に発表される時期も分かっているため、為替レートの動向を探るにはとても便利な情報です。

経済指標情報については「経済指標カレンダー」に毎月掲載しておりますので、ぜひご覧ください。

リスク

為替変動リスクと為替手数料に注意!

為替レートの変動により、受取時の円貨額が預入時の払込円貨額を下回り、元本割れする可能性があることを「為替変動リスク」と呼んでいます。

また、「手数料や税金はかかるの?」にも掲載しておりますが、円貨⇒外貨、外貨⇒円貨の為替取引を行う場合には、為替手数料が生じます。そのため、為替変動がなかった場合でも、受取時の円貨額が預入時の払込円貨額を下回り、元本割れする可能性があります。

これらのリスクについて十分理解をした上で、外貨預金での運用を始めていきましょう。

上記およびその他のご注意事項についてはこちらをご確認ください。

豆知識 円高・円安とは?

ニュースなどでは、「円高」「円安」という言葉を使い、為替レートの動きを表現していることがあります。

「円高」「円安」とは、そもそも「円の価値が高いのか、低いのか」を表した言葉であり、円の価値が高い状態のことを「円高」、円の価値が低い状態のことを「円安」と呼びます。

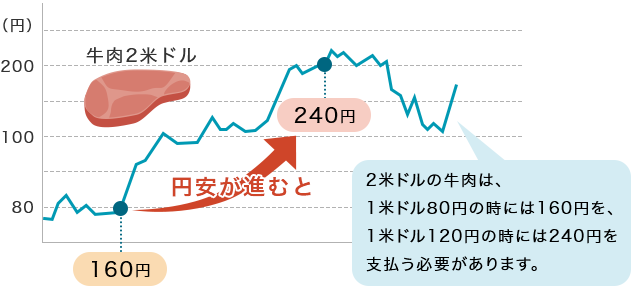

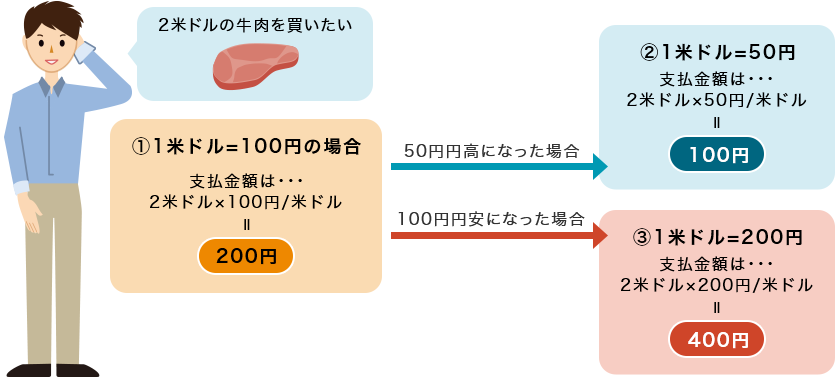

よく耳にする「円高」「円安」について、牛肉を例にとって考えてみましょう。

たとえば、アメリカ産の牛肉の価格が2米ドルだったとします。

「円高」「円安」は、相対的に考えるものですので、今回のケースでは①を基準とした例でご説明します。

為替レートが①→②(円高)へ変動した場合

①の時よりも100円分安く牛肉を買うことができます。

①に比べて②の方が、米ドルに対して円の価値が高くなったので、少ない支払いで済むことになります。

為替レートが①→③(円安)へ変動した場合

①の時よりも200円分多く支払わなければ牛肉を買うことができません。

①に比べて③の方が、米ドルに対して円の価値が低くなったので、より多く支払うことになります。

つまり、①と比べて②の方が「円高」と言えますし、③の方が「円安」と言うことができます。

一言ポイント

1米ドル=200円のように、数字が大きい方が円高と思われがちですが、「円高」「円安」を考える際には、円の価値に注目してみましょう。